报告摘要

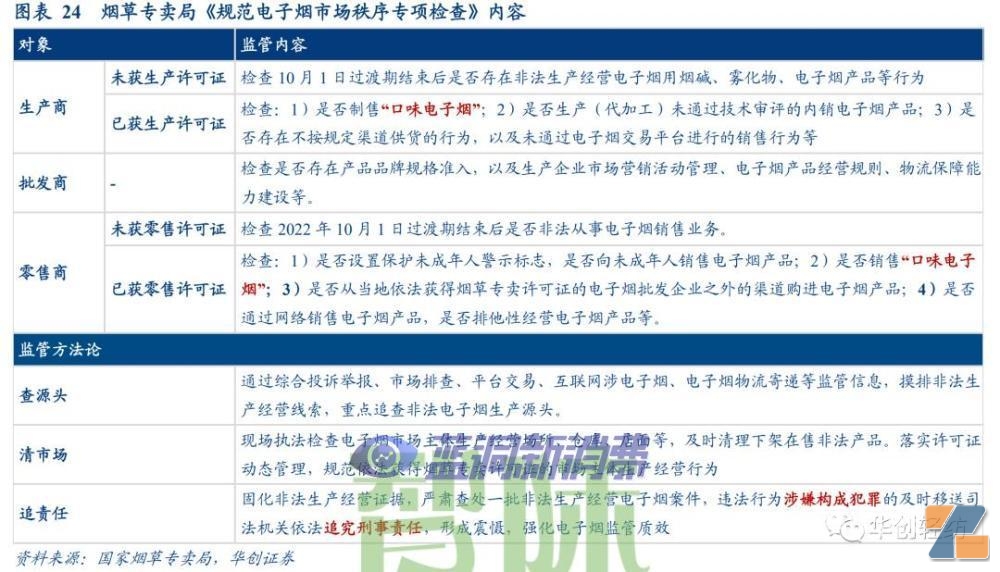

全面监管框架基本建立,行业回归有序发展。2022年4月我国电子烟政策密集出台,行业监管框架确立。核心内容:1)口味限制。禁止销售对未成年人产生诱导性的风味,产品风味主调限定在烟草风味。2)全环节牌照管理。生产、批发及零售端企业必须获得牌照才能进行相关商业活动。3)统一平台交易及全环节溯源。相关经营活动纳入全国统一电子烟交易平台,在生产、流通和服务环节实行信息追溯。4)零售点总量控制、与卷烟相独立、非排他经营。零售点视市场需求、市场状态变化情况进行动态调整,并与卷烟零售点相独立。

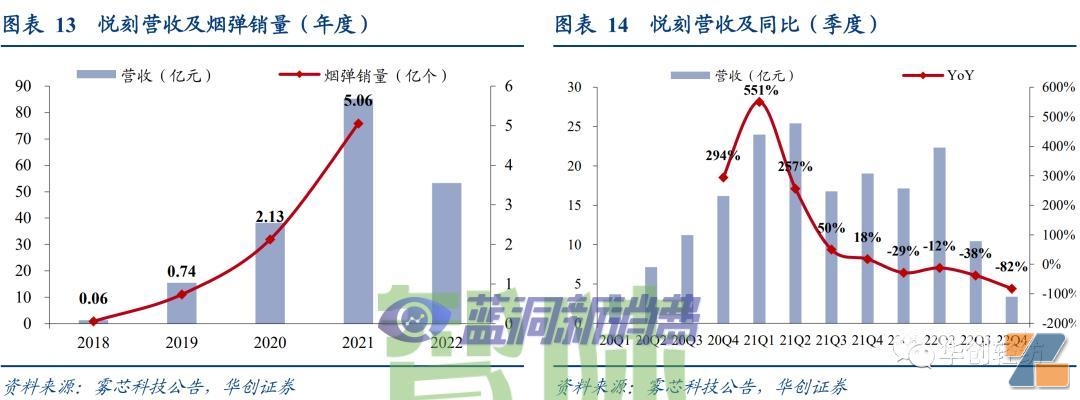

终端规模:从悦刻报表测算,预计2021年内销零售330亿+,22Q4规模下滑80%+。2021年雾芯科技烟弹出货5.05亿颗,按零售单价33元/颗计算,悦刻品牌烟弹零售规模达165亿+元,参考其在新国标产品配额份额为53%,假设悦刻烟弹终端份额50%,对应2021年国内电子烟零售330亿+元。2022Q4悦刻营收同比下滑82%,国内总体零售规模整下滑幅度更大,系品牌端出货价格变动幅度大于零售端,以及悦刻品牌份有所提升。

零售近况:3月终端缓和修复。蓝洞问卷调查显示,23年3月新国标产品销售额及盈利情况相对22年11月呈边际改善(22年10月新国标正式实施首月,终端铺货,预计销售数据偏高)。23年3月国标销售额低于1万的店主比例较22年11月降13pct至63%,销售额介于1万到4万/高于4万的比例较22年11月提9pct/5pct至29%/8%。同时,盈利比例提2pct至13%,亏损比例降14pct至51%。

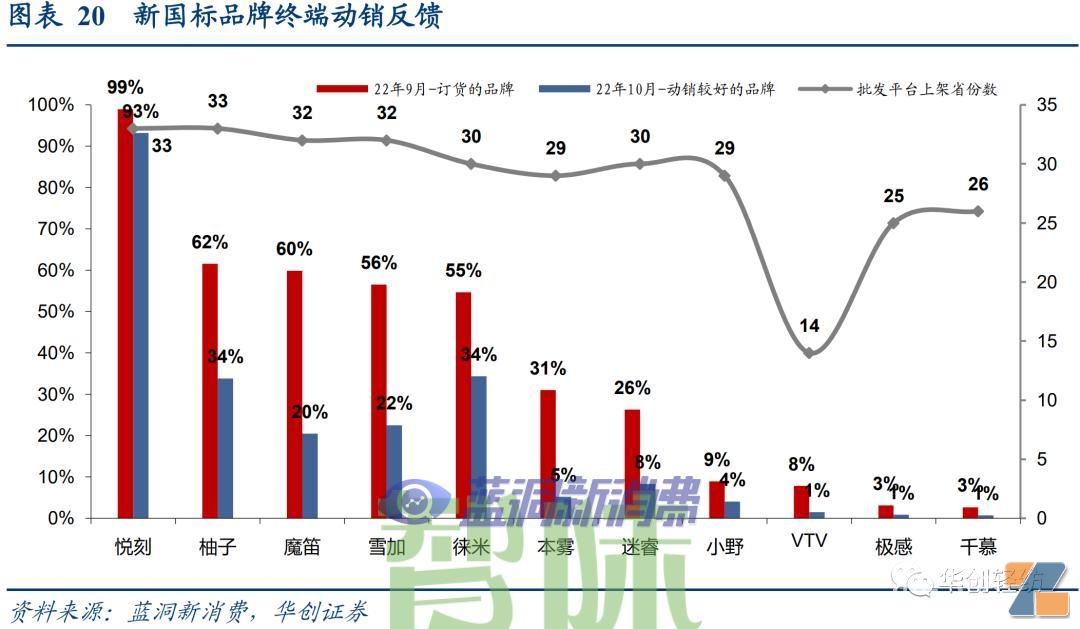

格局之变:品牌心智&用户基数驱动,头部份额更具优势。参考蓝洞对部分店主调研问卷,1)门店动销显示,悦刻及头部品牌的店主订货比例、销售反馈正向的比例明显高于二三梯队品牌。2)悦刻品牌动销反馈积极比例与订货比例基本一致,而其他品牌两个指标比例(销售反馈积极/店主订货)普遍低于50%,进一步验证品牌格局趋势。3)店主普遍反馈品牌知名度&用户基数是驱动产品销售的核心要素,这是各品牌过去在营销地推&渠道建设端成果的表征,消费者粘性仍在品牌端,价格影响不明显。

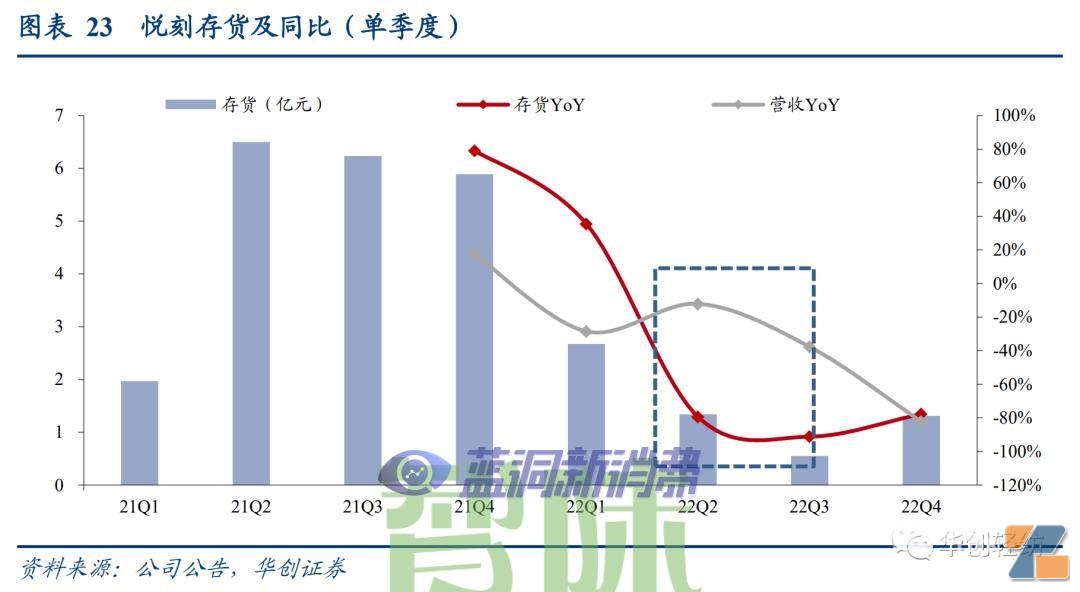

当下:积极的变化在积蓄,供需结构边际向好。过去动销偏弱是口味接受度&竞争环境&价格体系三重因素压制的综合结果,目前行业规范化正在进一步推进。1)新风味:检测机构数量增加,新风味涌现,口感层次丰富,体验优化,消费者反馈积极。当下新一批国标产品全国范围的推广有限,后续随各地中烟平台上新,有望利好动销。添加剂白名单中的凉味剂目前未见应用,未来或是风味的重要催化。2)新格局:专项整治对制造及零售的违规经营形成有效打击,不合规产品生产基本停止,消费者回流,市场竞争回归有序。3)新价格:生产端效率提升,推动产业链价格结构优化,悦刻新一轮价格体系已落地执行,刺激消费者需求释放,终端门店盈利修复。

长期:比价优势&减害性驱动的渗透率空间值得期待。当下国内电子烟产品消费的比价优势并不突出,核心原因在于偏低的卷烟零售均价,烟草高端化趋势明确,单价有望逐步上移,电子烟消费性价比逐步凸显,叠加减害优势,从当前来看长期渗透率向上空间可期。定量来看,假设参考美国地区电子烟用户转化率7%,即使对标规模在顶峰时期的2021年国内市场(渗透率约3%),用户层面的渗透率有翻倍以上空间。而经我们测算,当前我国终端规模或已下滑至2021年的20%之内,这又为行业长期增长曲线释放足够空间。

思摩尔国际:优势扩张,迎接景气反转。终端动销偏弱放大22Q4全国铺货后的国标产品库存压力,致使公司23Q1内销承压,未来随压制因素改善,动销修复,景气回升,内销表现有望逐季好转。同时,品牌方格局加速分化,叠加供应商集中(提高生产效率)趋势强化,公司作为全球龙头制造,研发&生产优势突出,同头部品牌合作持续强化,有望充分受益上游整合。

风险提示:行业竞争加剧,口味接受不及预期,新品推广节奏不及预期等。

01

复盘:口味、渠道、配额、税收影响几何

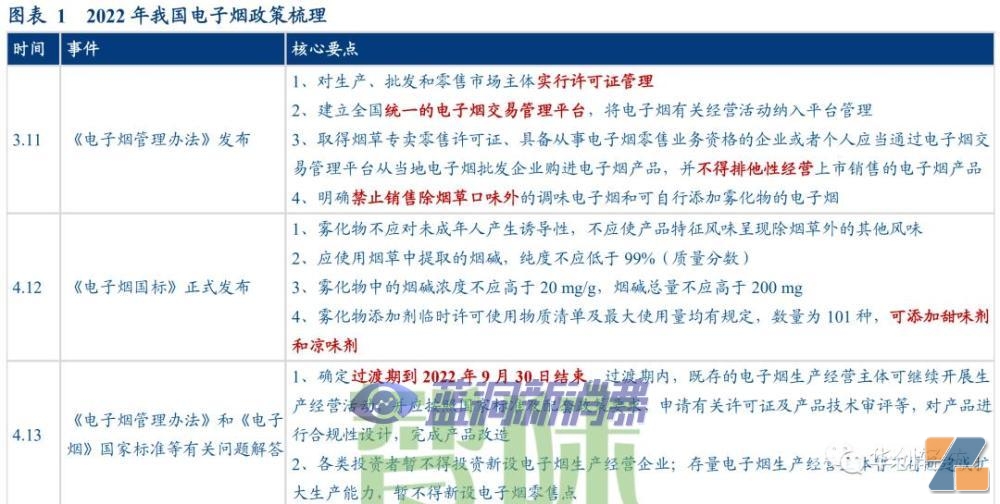

(一)政策复盘:全面监管框架基本建立,行业回归有序发展

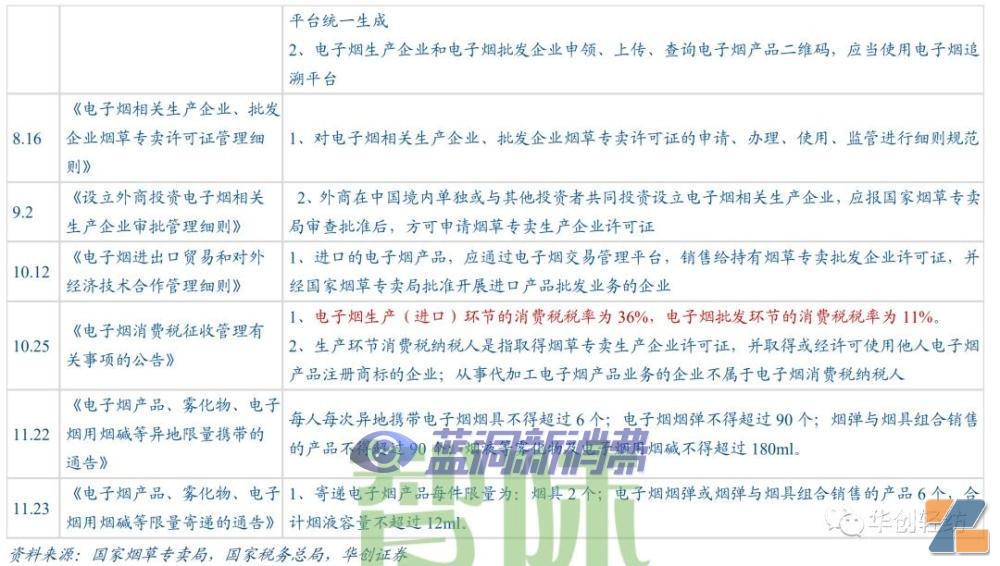

全面监管框架基本建立,行业回归有序发展。2022年4月中旬我国电子烟政策密集出台,自4月13日正式国标发布后,4月15日生产、批发和零售许可证,以及产品技术审评和二维码追溯合计五大指导文件同时出台,内容涵盖各类市场参与主体及行业各项规范。核心内容有以下几点:1)口味禁令。禁止销售对未成年人产生诱导性的风味,产品风味主调限定在烟草风味。2)全环节牌照管理。生产、批发及零售端企业必须获得牌照才能进行相关商业活动。3)统一平台交易及全环节溯源。电子烟有关经营活动纳入全国统一电子烟交易平台,在生产、流通和服务环节实行信息追溯。4)零售点总量控制、与卷烟相独立、非排他经营。电子烟零售点视市场需求、市场状态变化情况进行动态调整,并实行与卷烟零售点相独立的布局规划。

监管体系:持证经营、统一平台交易是核心规范框架。监管要求生产、批发及零售企业需获得许可证后方能进行商业活动。2022年6月15日起,取得烟草专卖相关许可证的相关生产企业、批发企业和零售市场主体逐步在全国统一的电子交易平台上进行交易,并通过外包装上的二维码在生产、流通和服务各环节进行信息溯源,有效杜绝窜货等行业乱象,并有效降低库存风险。

(二)口味之辩:风味约束仍有弹性,竞争回归产品本源

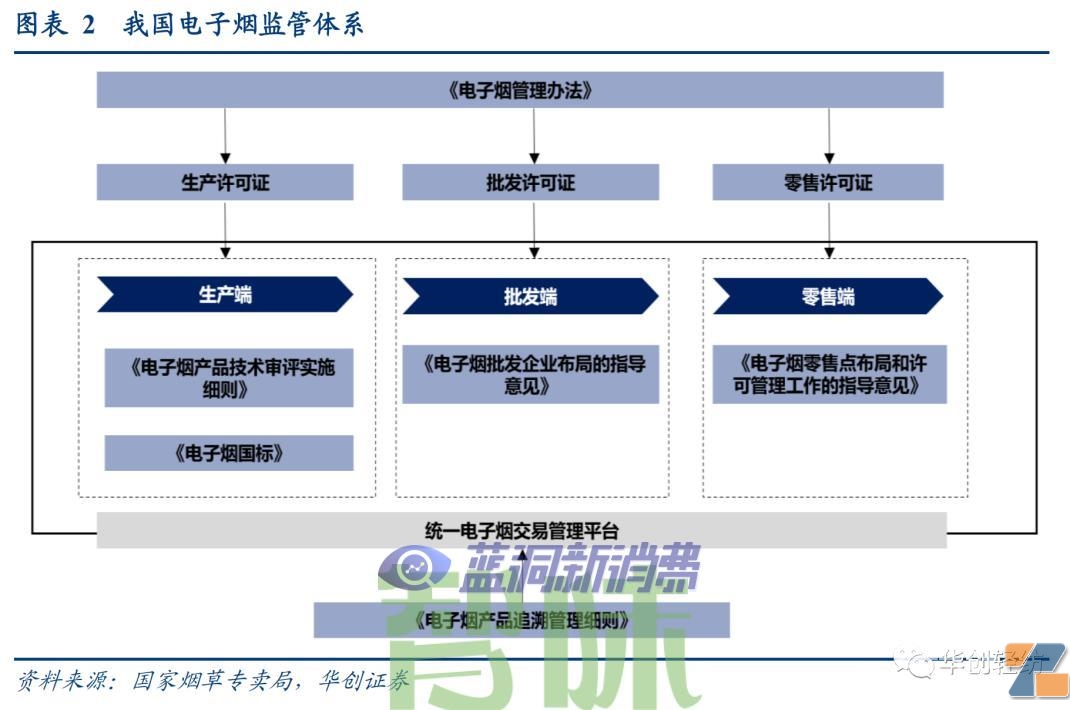

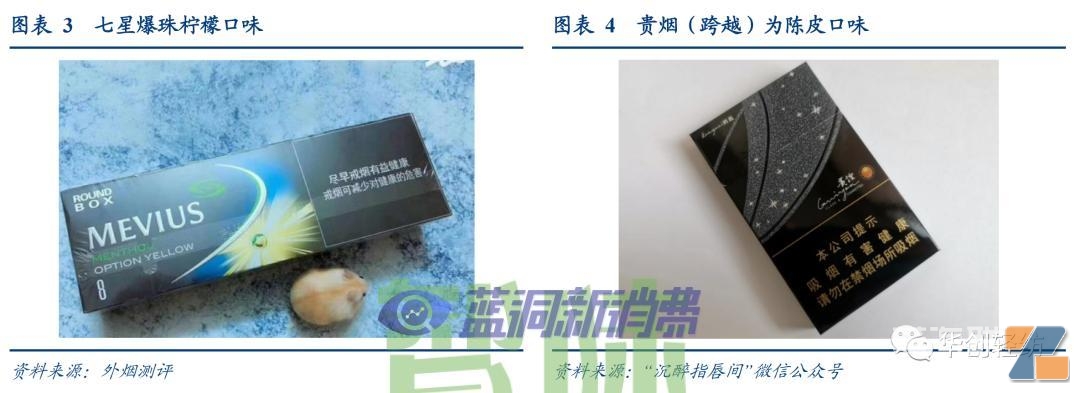

口味约束仍有弹性,竞争回归产品本源。正式版《管理办法》强调不应对未成年人产生诱导性,禁止烟草口味外的调味电子烟,《电子烟》国家标准(二次征求意见稿)删除20种香味添加剂的同时,保留柠檬油、薄荷醇等添加剂(但削减了最大使用剂量)。

未来电子口味将以烟草味为主体,辅以一定调香成分,这与市场上存在以烟草味为主基调的混合口味卷烟品牌或系列产品的观察一致(外烟品牌有七星、万宝路、宝恒等,中烟旗下贵烟推出陈皮及酒香味产品)。

美国FDA将电子烟风味限制在卷烟及薄荷醇,《管理办法》保留部分调香空间,以卷烟主调的口味或更灵活。我们认为口味范围收缩一方面将使消费者更注重口味还原度、抽吸体验等产品基本属性,另一方面增加调香的约束条件,提高相关技术门槛。

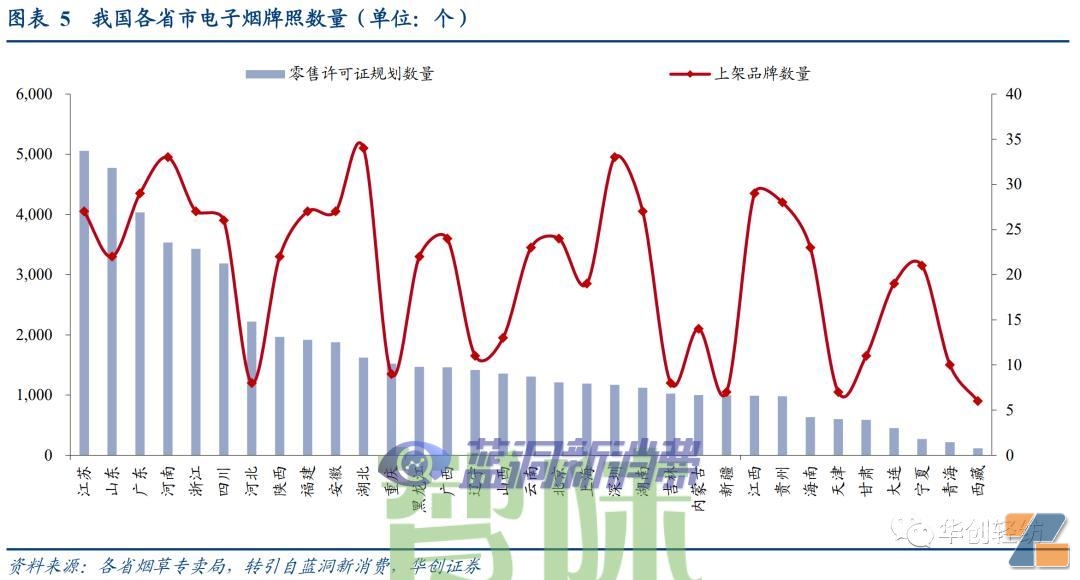

(三)渠道规划:规模收缩,驱动中上游格局集中

从零售及生产牌照发放看,集中度提升确定性较高。截止3月13日,统计已公布零售点牌照总量54706张(“一店一证”),较行业委员会2021年公布的19万电子烟零售业态,仍有差距。从已公布的生产端牌照看,截至2022年12月27日,目前已有612家企业获生产牌照,考虑后续增量牌照,预计最终数量仍将较2021年行业协会公布的1500家生产及品牌企业有差距。

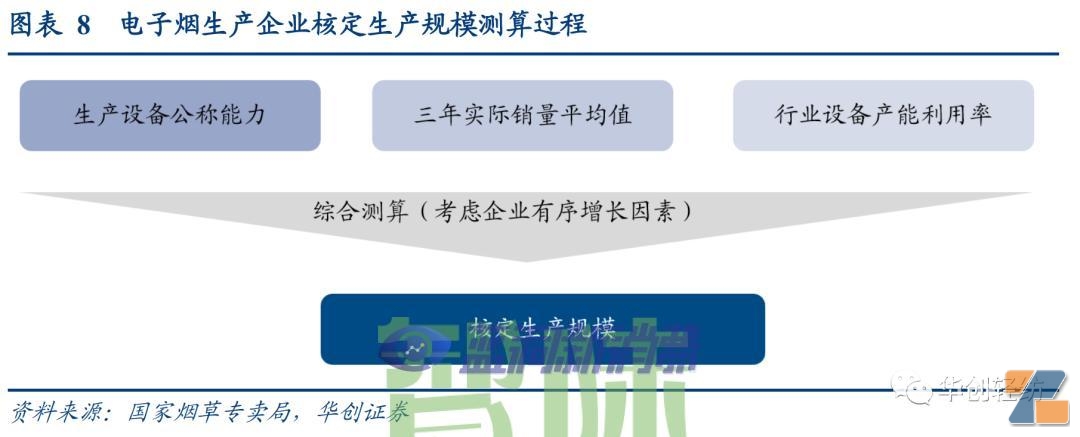

(四)配额厘定:供给宽裕,主要矛盾是需求侧匹配

现行制度下,生产端核定规模或是观测内销市场供给演绎的指标。目前我国电子烟全产业链已纳入相关部分监管规划范畴。据国家烟草专卖局先前颁布《关于电子烟零售点布局和许可管理工作的指导意见》,电子烟零售点总量基于“市场需求、市场容量及电子烟企业成本、零售点合理利润、经济社会发展水平等因素”综合考虑,并根据市场状态变化动态调整。然而单纯从零售点总量难以产生对整体市场规模变化的直观认识,上游供应端规模或是观测内销市场演绎的重要指标,尤其是在相关部门坚持总量管理和供需管理下的核定生产规模。

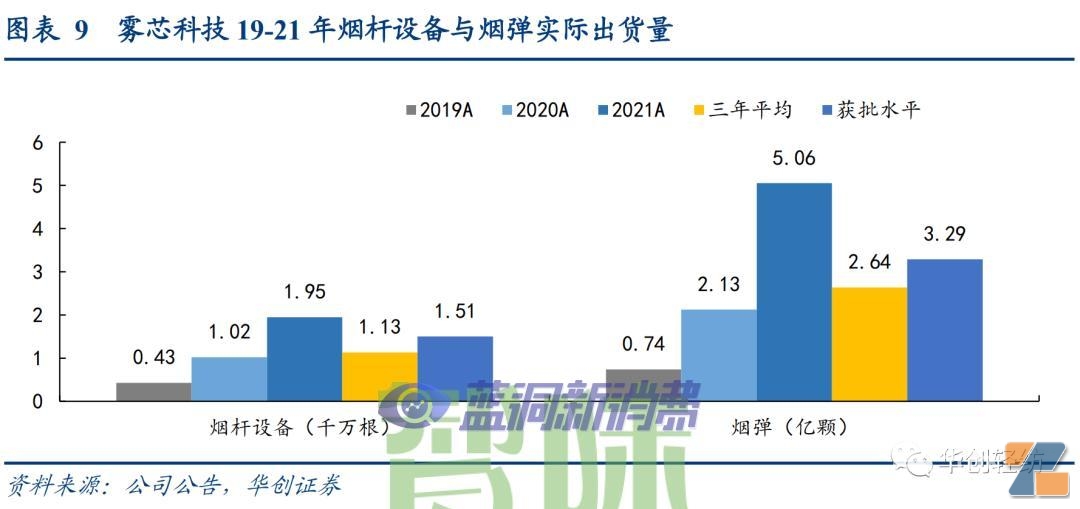

烟弹获批额高于三年平均值,为2021年实际出货量65%。雾芯科技近三年的烟杆设备出货量分别为430万根、1020万根和1950万根,三年平均出货量1133万根,获批额的1505万根约在2021年出货量77.18%的水平;烟弹近三年出货量分别为0.74亿颗、2.13亿颗和5.06亿颗,三年平均出货量2.64亿颗,获批额3.287亿颗为2021年出货量65%。从实际获批结果看,核定规模高于19-21年三年销量平均值。

(五)税收影响:产业链提价后影响有限

第一阶段:新国标落地执行至消费税及提价落地前。该阶段产业链价格与新国标实施前基本一致,主要的变化是悦刻等国内品牌直接向中烟平台供货(价格体系基本一致,替代过去的经销商环节),而品牌经销商转变为帮助地区持证零售门店推广、进货、推广的服务商。

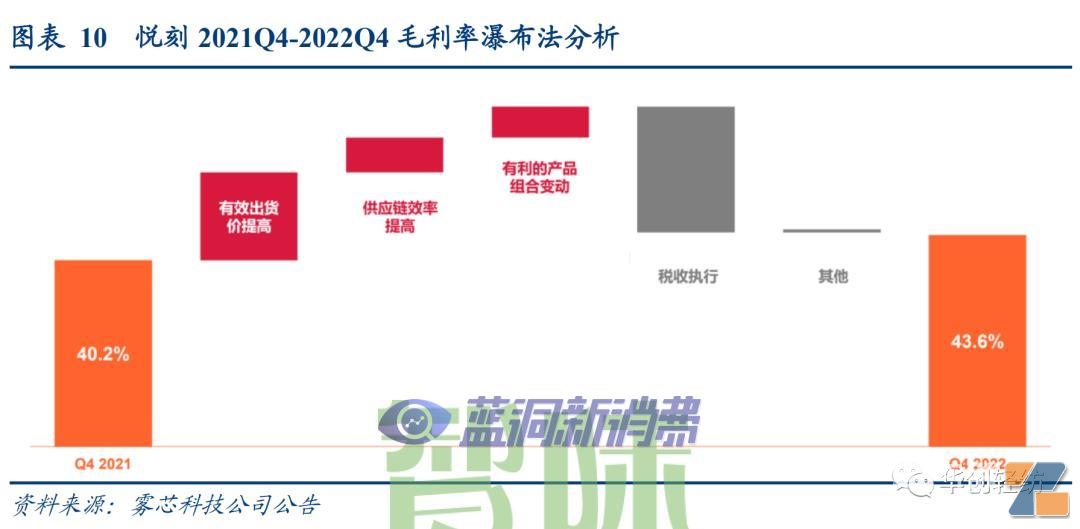

第二阶段:22年11月消费税落地、产业链价格调整,至23年4月中下旬国标降价。该阶段品牌方为应对36%生产端消费税影响,选择提价,而零售门店定价往往是基于中烟批发价的“顺价调整”模式,价格基本转移至终端消费者,单位产品毛利润相对稳定。据我们测算,以悦刻幻影为例,电子烟消费税(生产、批发)+城建教育附加税增量的额外税收为34元3颗,即原零售价(含税)99元的1/3,消费者为税收主要承担方,其余环节单位产品利润影响幅度有限(参考悦刻,通过价格调整、供应链提效、产品组合优化,22Q4表观毛利率同比+3.4pct)。其中,由于生产消费税的缴纳者为取得生产牌照的品牌方,品牌&制造的合作方式多为合资代工厂,因而,考虑生产链长远健康生态,制造端出货价格亦有调整。

第三阶段:4月中下旬国标降价,刺激终端需求。22年11月执行的价格调整是尽可能保持盈利前提下,对市场需求的“压力测试”。然而首批新国标产品终终端动销表现不理想(后文分析),同时多元化供应商的策略进一步优化成本结构,释放价格调整的空间。因此,23年品牌方选择降低批发价,刺激终端需求。悦刻新价格体系于23年4月落地,其他品牌或跟进。中烟框定的市场化价格体系下,零售商可决定终端售价,批发价的调整给予终端更大的价格策略空间:零售价顺价调整则催化消费者复购需求,零售价不调整则产品盈利有望改善。

02

展望:终端真实动销水平、短期&长期催化是什么?

(一)短期动销:终端规模下滑80%&零售边际修复,品牌加速分化

2021:测算内销零售额330亿+。2021年雾芯科技(悦刻母公司)烟弹出货5.055亿颗,按零售单价33元/颗计算,预计悦刻品牌烟弹零售达165亿+元,考虑烟具生产销售、其他品牌以及通配烟弹份额,假设悦刻烟弹的零售终端份额50%,对应2021年电子烟终端零售330亿+元。

22Q4:预计内销零售同比下滑80%+。22Q4为新国标执行的首个季度,同期悦刻营收同比下滑82%,预计内销总体零售规模的调整幅度更大:1)22Q4悦刻表观营收是向中烟平台供货实现的收入,消费税落地后,品牌端出货价格提高幅度大于零售。2)受益品牌影响力以及用户基数,相关产品终端动销更顺畅,零售商进货及销售意愿更强,预计悦刻品牌在新国标产品销售份额有所提升。3)为还原真实的新国标终端,未考虑旧国标水果味产品,以及各类违法生产的“奶茶、可乐杯”的销售。

依据统计数据估算悦刻品牌在新国标产品配额份额为53%,前文提及的品牌年度生产规模核定主要参考历史数据,因而核定份额可以大致反应品牌的历史份额水平,故我们预估21年悦刻烟弹的零售终端份额为50%。参考蓝洞对部分持证电子烟店主的经营调查问卷结果,从目前终端门店动销看,悦刻及头部品牌的店主订货比例、销售反馈正向的比例明显高于二三梯队品牌(头部品牌在各省份中烟品牌基本都有上架,因此订货环境相对公平)。

另一个角度看,剔除订货影响,蓝洞调研显示,悦刻品牌销售反馈的积极比例与订货比例基本一致(两个指标份额分别为93%与99%),而其他品牌两个指标的比例(销售反馈积极/店主订货)普遍低于50%,这进一步体现产品终端流通效率优势,以及品牌份额提升的趋势。

门店店主目前普遍反馈品牌知名度&用户基数是驱动产品销售的核心要素,这是各品牌过去在营销地推&渠道建设端成果的表征,消费者粘性仍在品牌端,价格影响不明显。

1、口味迭代:新品周期开启,加速渠道盈利改善&消费者转化

新国标执行伊始,国内电子烟产品检测机构仅放开国家烟草质量监督检验中心(郑州局)、上海新烟检测技术有限公司(上海局),上海局受疫情影响,因而郑州局承担主要审核工作,其对产品的配方要求较高。零售渠道首批上新的产品同质化严重,风味相对刺激,消费者反馈平淡,或是致使终端动销弱&渠道数量收缩的主要原因。

随行业模式逐步厘清,各地检测机构增加至27家,同时添加剂运用范围限制有所宽松(仍基于101种添加剂,但是可应用的范围更宽)。近期上新的新国标口味中,虽然仍保持烟草味的主调,但是口感呈现更多样的风味层次(主要体现在卷烟味更淡,香、甜度更高,目前未有添加凉味剂的过审产品),相对第一批过审产品明显提升。

由于各地区中烟平台产品上新&补货节奏的差异,预计目前反馈较好的新品(悦刻-绿扇盈盈,千慕-缤纷夏日,雪加新星-冷山)在全国范围内实际铺货有限,对终端销售的促进暂未充分体现。后续对产品大规模推广触达,有望加速消费者转化留存,进而推动零售渠道的利润回升,激发终端开店动力,形成品牌研发&上新与渠道铺货&扩张的正向循环。

(三)长期展望:规模增长在于比价优势&减害能力

对比口径:本质需求为尼古丁,单位尼古丁含量或是更好的比较基准。目前市场存在对海外、国内电子烟产品实际消费水平的各类测算,但数据定义与口径各异,参考意义相对有限。为相对公平比对各地区电子烟产品实际的消费相对价格(单位烟弹相对单包卷烟),统一采用单位烟弹尼古丁(烟碱)含量口径。

据JUUL Labs 2018年4月在官网提供的测试数据,0.7ml 5%浓度(59mg/ml)烟弹的尼古丁摄入水平相当于单包传统卷烟,以此换算各位烟弹实际尼古丁含量,并于其他地区电子烟产品披露数据、以及当地卷烟均价对比。

分析结果显示,若以JUUL Labs数据为基准,美国、英国地区主流电子烟产品实际消费价格(不考虑器具)低于传统卷烟,美国地区JUUL、VUSE Alto消费水平为当地卷烟56%/34%,英国VUSE为44%,中国地区悦刻幻影为246%,主要系我国卷烟平均售价偏低。

2019年,国家烟草专卖局首次提出“136/345”的发展目标。即通过未来4-5年的努力,在中高端卷烟形成“136”品牌规模(1个年销量规模超350万箱,3个超200万箱,6个超100万箱)和“345”品牌效益(3个年批发销售额超1500亿元,4个超过1000个亿元,5个超600个亿元)。

2012-2022年我国卷烟销量及烟草行业利润显著印证卷烟高端化趋势:2020年起单位卷烟利润开始明显上行。

经对外经贸大学教授郑榕测算,要实现2030年控烟目标,我国卷烟价需达59元每包(较2020年均价增加43元,此时电子烟平均消费为67%卷烟均价,性价比相对优势大幅提升)。

目前我国真实电子烟用户数暂无明确、连续的官方口径,可参考的是,中国疾病预防控制中心截至2021年5月底的调查数据,显示我国15岁及以上人群使用电子烟的人数约1000万,《中国吸烟危害健康报告2020》显示我国烟民数量3亿+,对应用户层面渗透率约3%。

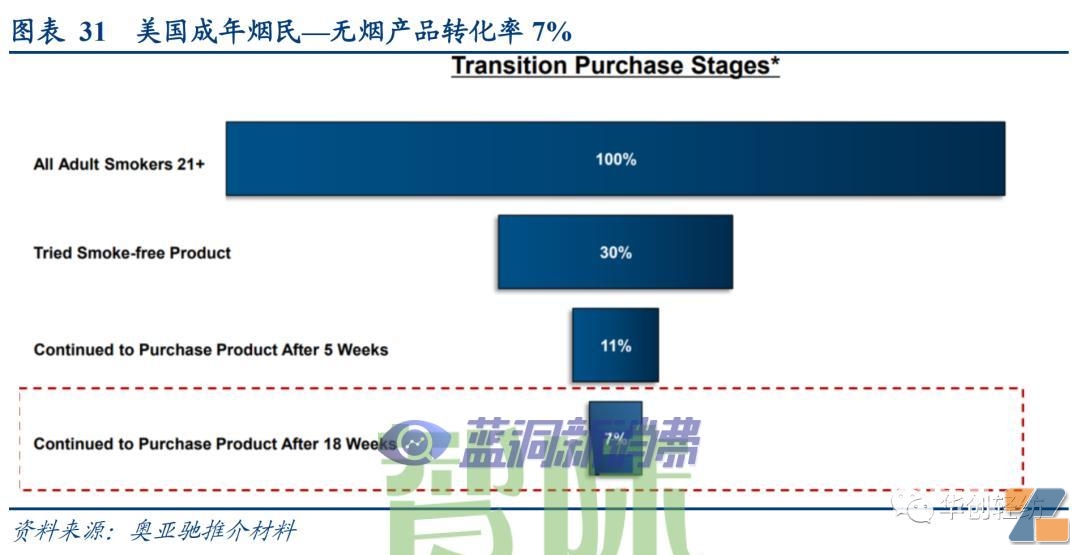

可比性较强的另一组数据:据奥驰亚发布调查数据(测试周期:2019年1月至2021年10月),美国成年人烟民-无烟产品用户转化率为7%。这组数据参考意义较大,系奥驰亚无烟产品矩阵中,电子烟系列为仅销售薄荷醇及烟草口味的JUUL品牌,这与国内实际的商业环境相似。

若考虑其他风味产品以及一次性电子烟,以及非传统烟民转化的用户,电子烟用户渗透率将显著提高。可参考的数据为美国NHIS 2021,显示成年人卷烟用户占比12.6%,电子烟用户占比4.7%,此时电子烟用户的相对渗透率达37.3%。

参考美国地区电子烟用户转化率7%,即使对标规模在顶峰时期的2021年国内市场(渗透率约3%),用户层面的渗透率有翻倍以上空间。而考虑当前我国终端规模或已下滑至2021年的20%之内,这又为行业长期增长曲线释放空间。

03

思摩尔国际:优势扩张,迎接景气反转

龙头优势有望加速扩张。终端动销偏弱放大22Q4全国铺货后的国标产品库存压力,致使公司2023Q1内销营收承压,未来随压制因素改善,动销修复,景气回升,内销表现有望逐季好转。同时,品牌方格局加速分化,叠加供应商集中(提高生产效率)趋势强化,公司作为全球龙头制造商,研发&生产优势突出,同头部品牌合作持续强化,有望充分受益上游整合。

04

风险提示