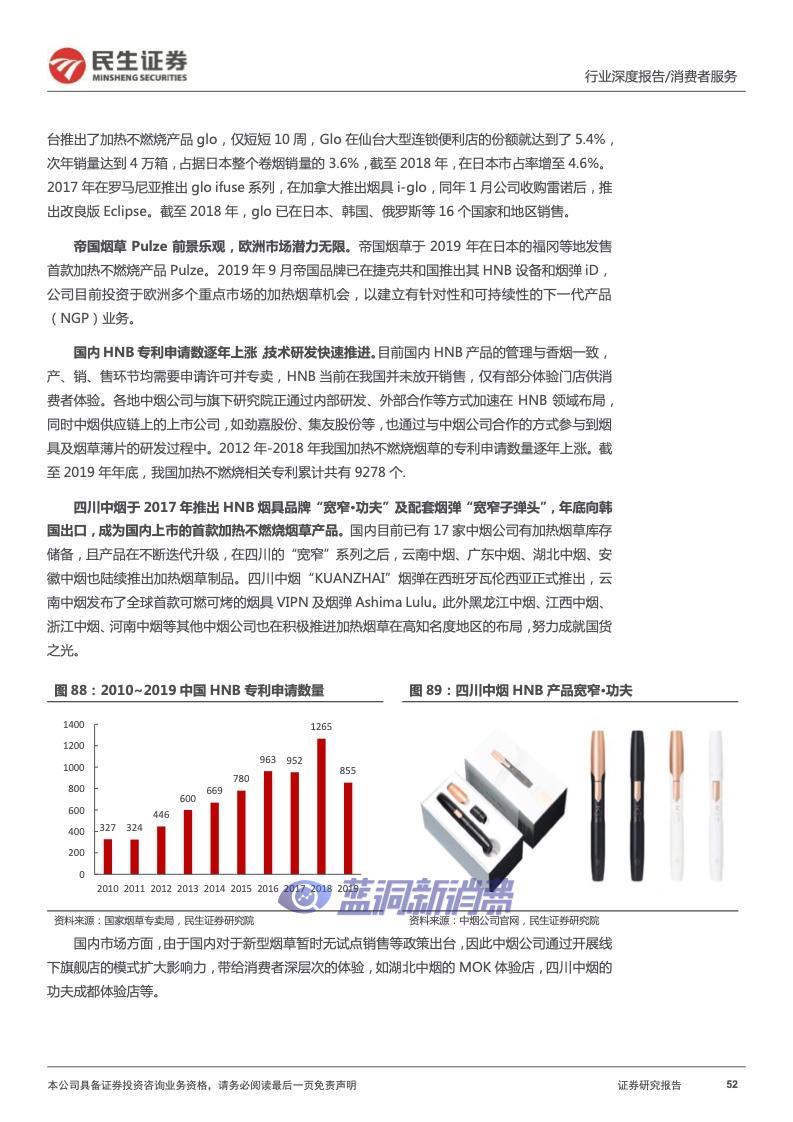

2021Q4利好政策连发,雾化电子烟行业或加速发展

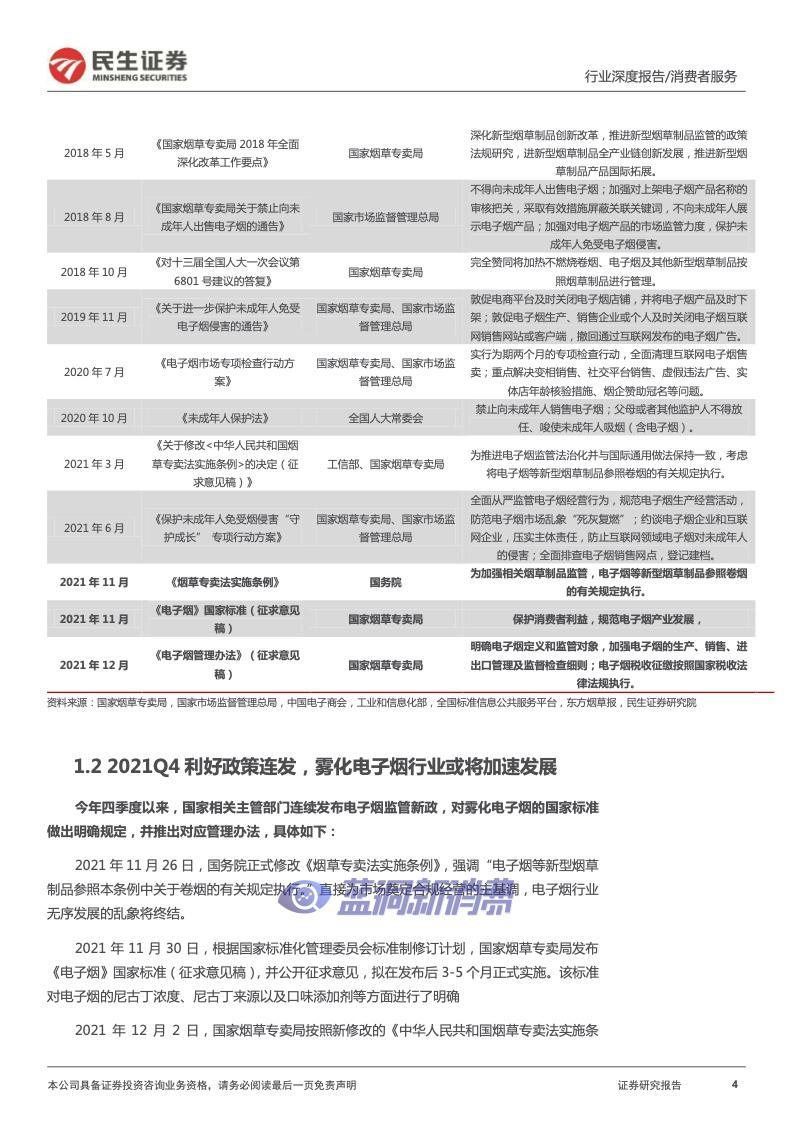

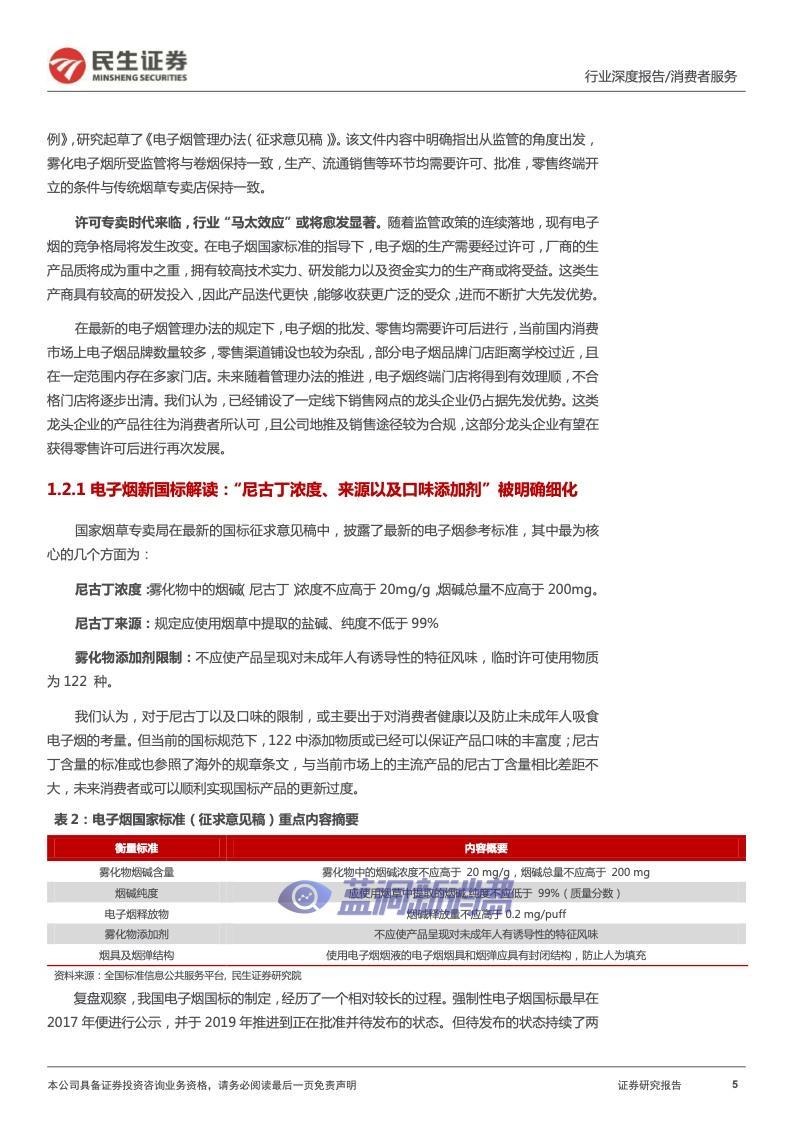

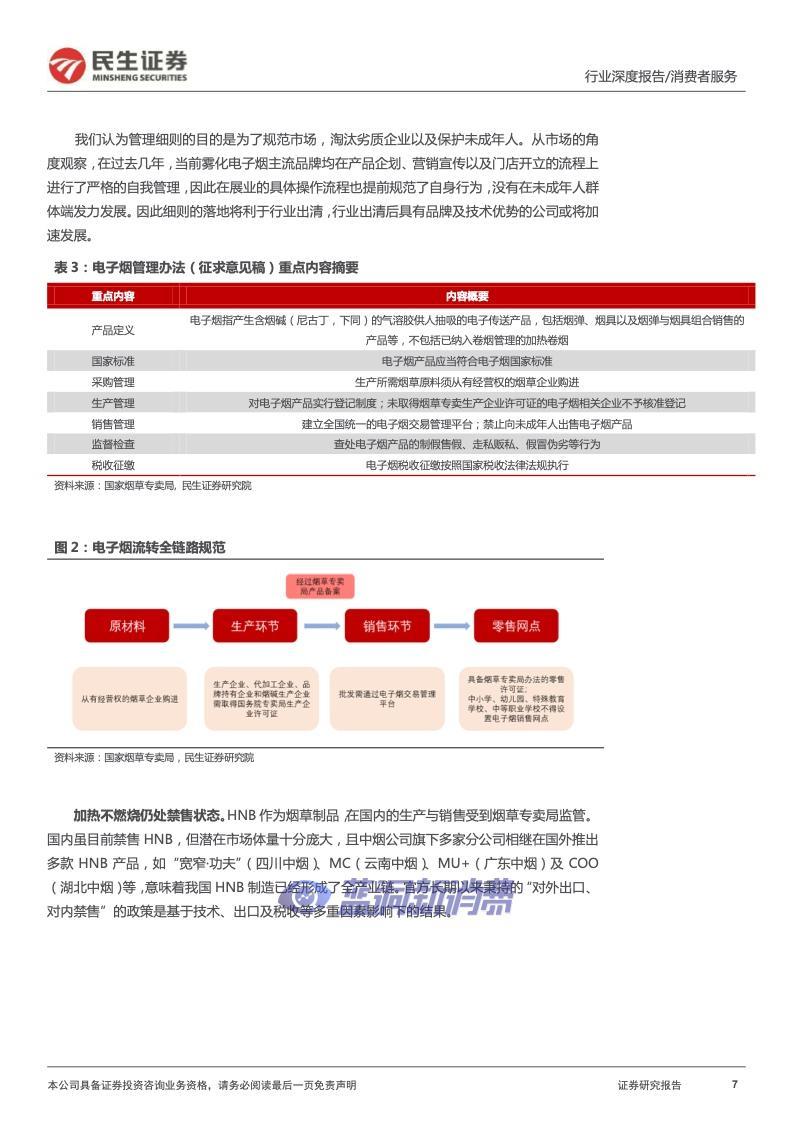

2021年11月30日,国家烟草专卖局发布《电子烟》国家标准(征求意见稿),该标准对电子烟做出多方面指导:比如尼古丁浓度不高于20mg/g、烟碱总量不应高于200mg;尼古丁来源中使用烟草中提取的盐碱纯度不低于99%;雾化物添加剂中临时许可使用物质限制为122种,不许使用有诱导性的特征风味等。12月2日,国家烟草专卖局研究起草了《电子烟管理办法(征求意见稿)》。该文件明确指出,雾化电子烟所受监管将与卷烟保持一致,生产、流通销售等环节均需要许可、批准,零售终端开立的条件与传统烟草专卖店保持一致。

许可专卖时代来临,行业“马太效应”或将愈发显著。

随着监管政策的连续落地,现有电子烟的竞争格局将发生改变,拥有较高技术实力、研发能力以及资金实力的生产商将直接受益。最新规定下,电子烟的批发、零售均需要许可后进行,当前国内市场电子烟品牌数量较多,渠道铺设杂乱。未来随着新规的推行,电子烟终端门店将得到有效理顺,不合格门店将逐步出清,已经铺设了一定线下销售网点的龙头企业仍占据先发优势,有望在获得零售许可后实现再次发展。

展望国内,电子烟远期或成长为千亿市场,产业链在全球占据重要地位。

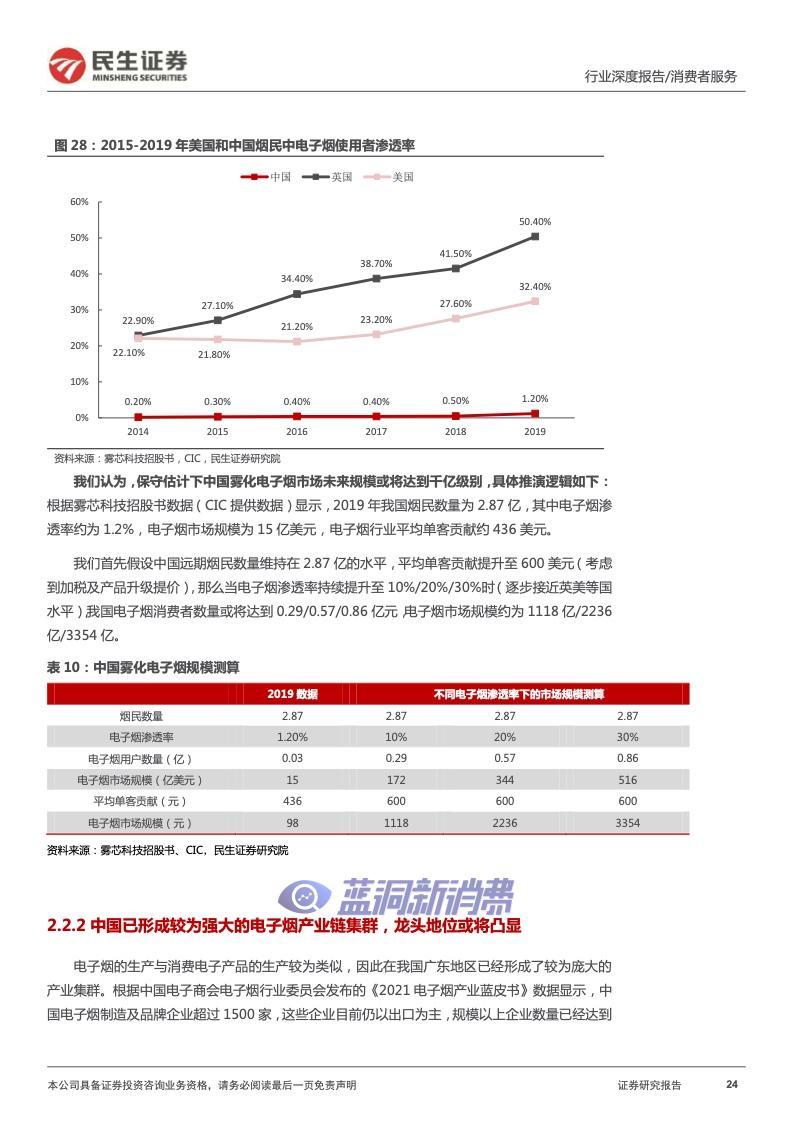

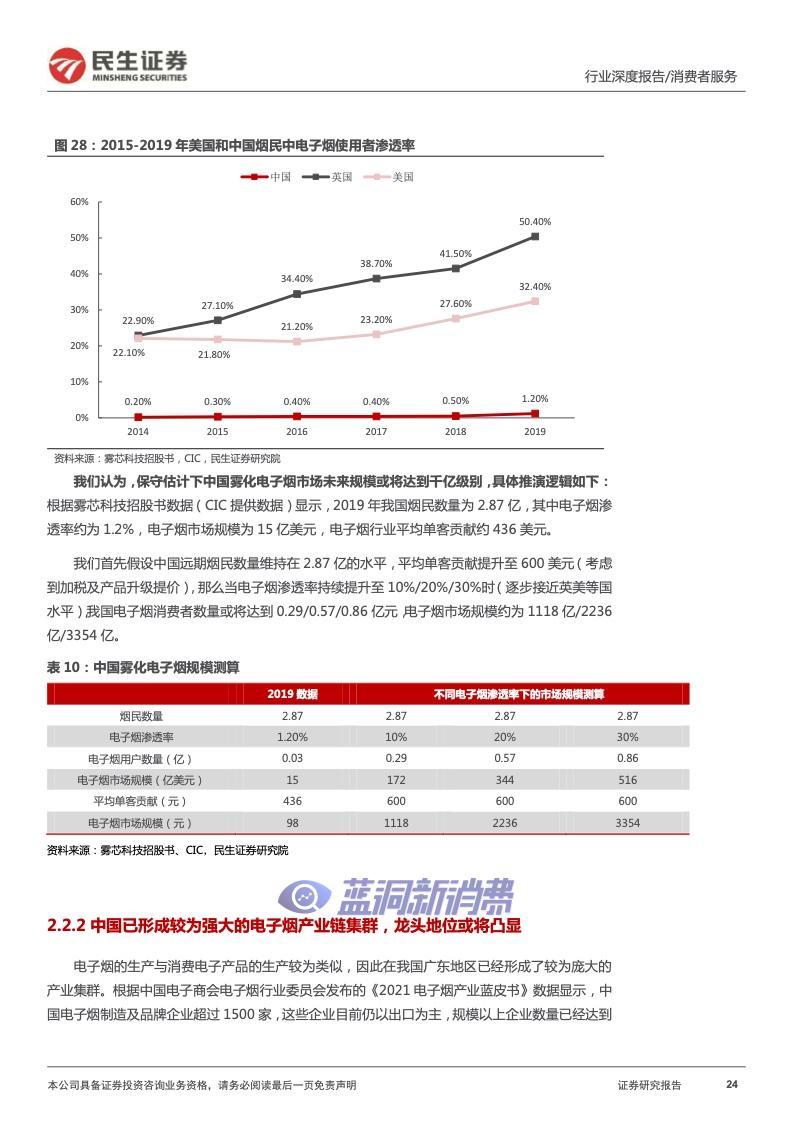

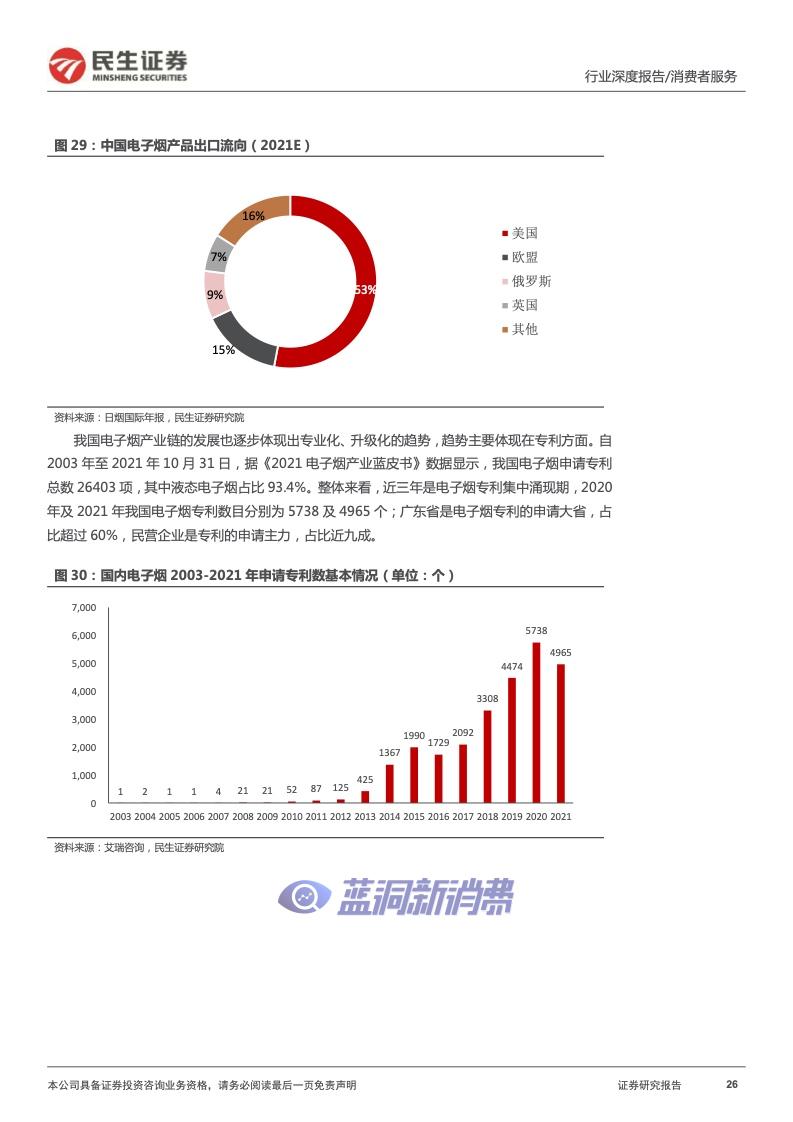

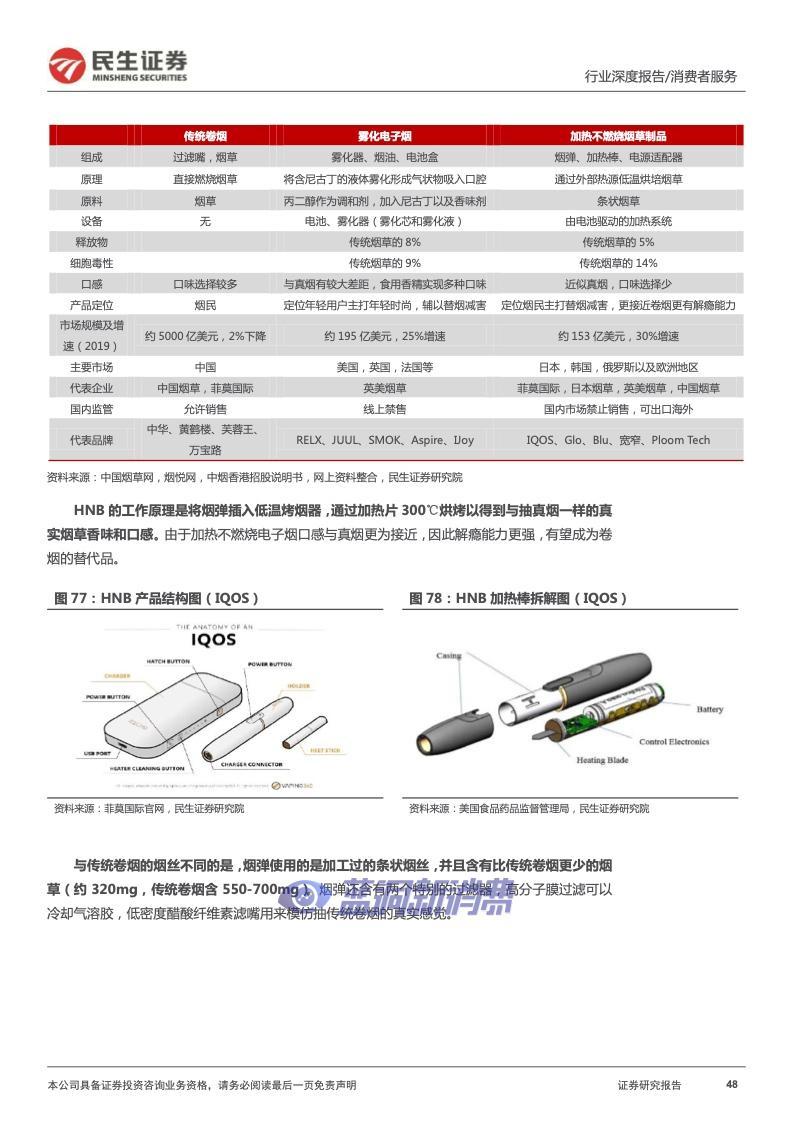

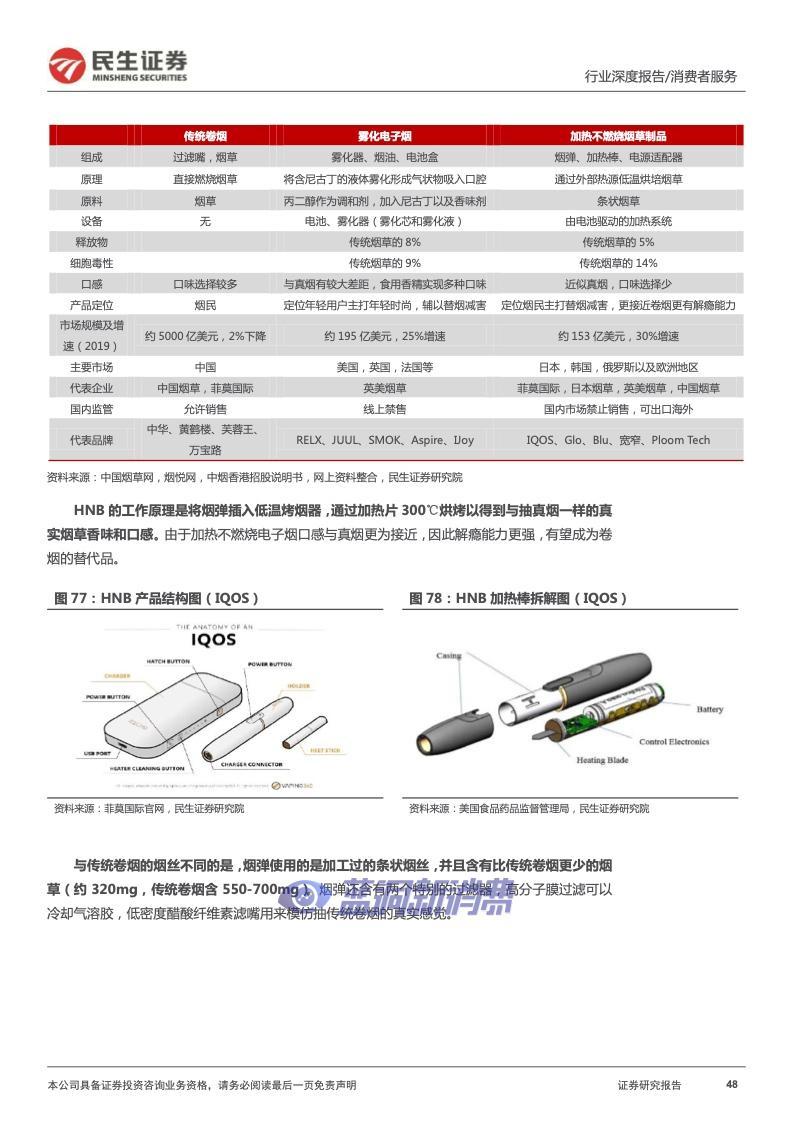

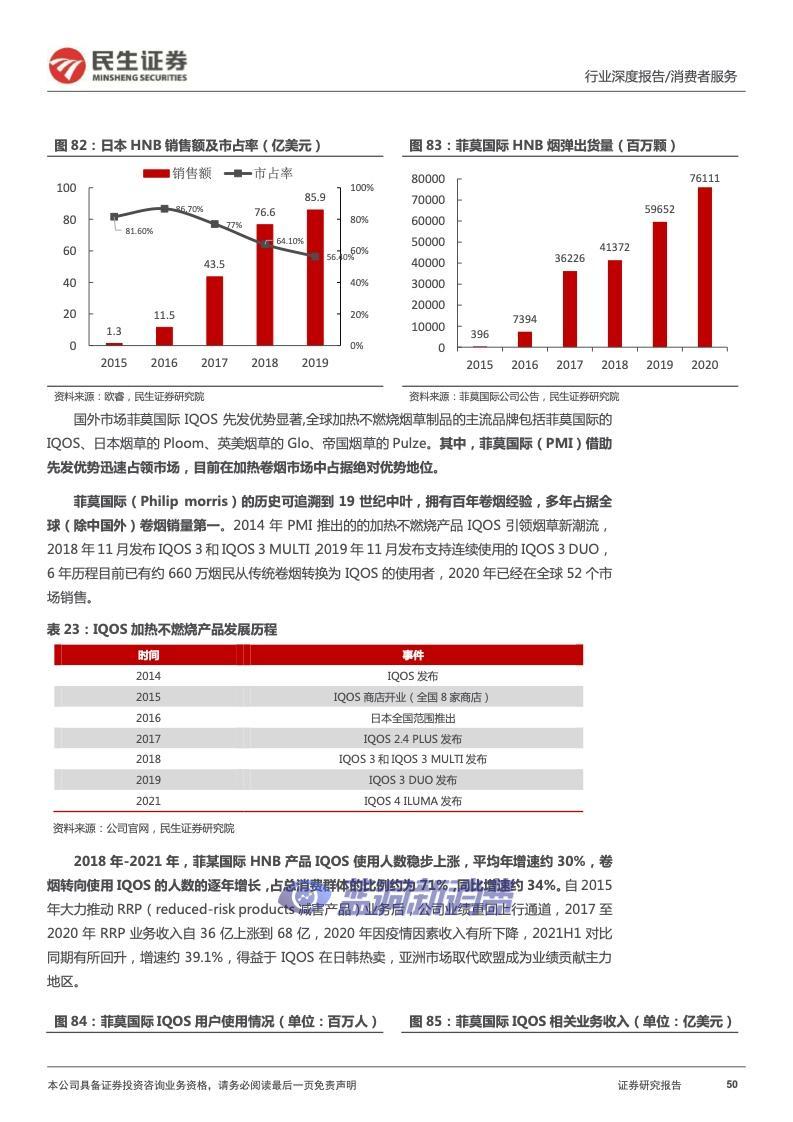

国内电子烟行业仍处于发展初期,雾芯科技公告数据显示2019年中国电子烟渗透率仅为1.2%,市场规模仅约100亿元。如果假设远期中国总烟民维持在2.87亿的水平,平均单客贡献提至600美元,当渗透率持续提至10%/20%/30%时,我国电子烟市场规模约为1118/2236/3354亿。据《2021电子烟产业蓝皮书》数据显示,2021年中国电子烟制造及品牌企业超过1500家,创造直接就业人数近150万,出口总产值或已经达到1383亿元。HNB当前政策尚未更新,但潜在市场空间也同样巨大。

放眼海外,英国推动电子烟发展后烟草税收受影响有限,美国政府2020严格监管后市场仍蓬勃发展

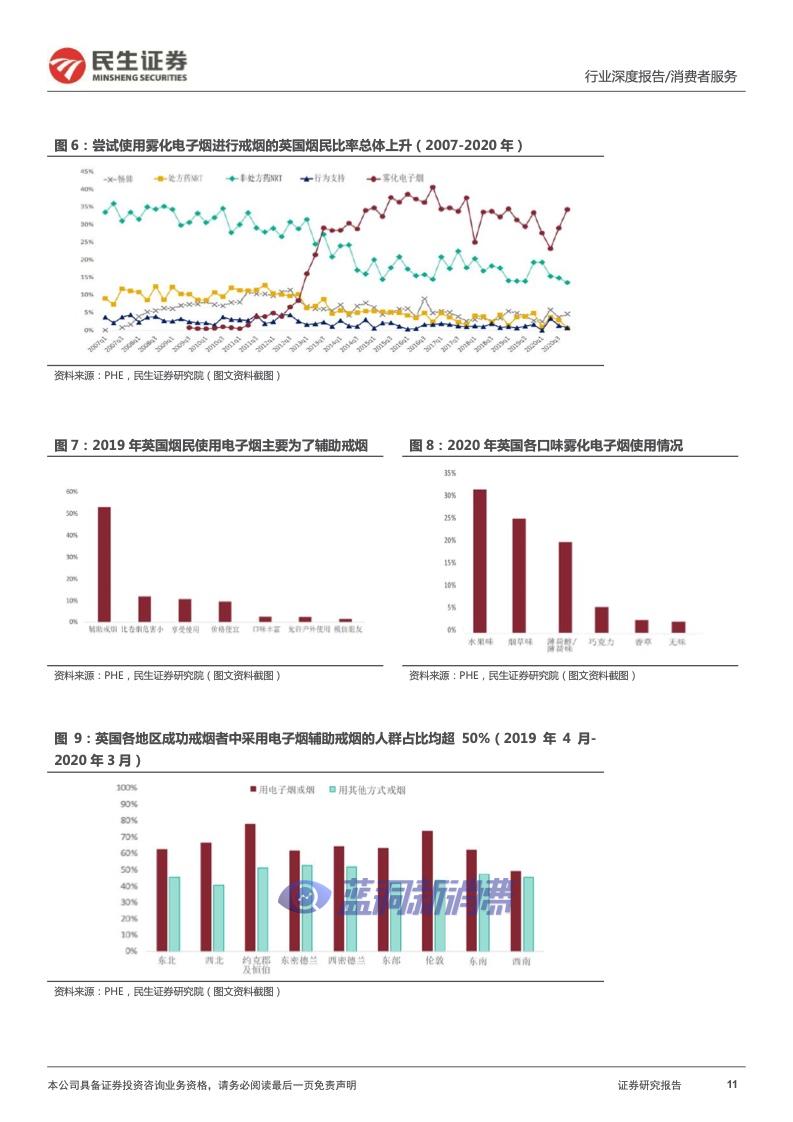

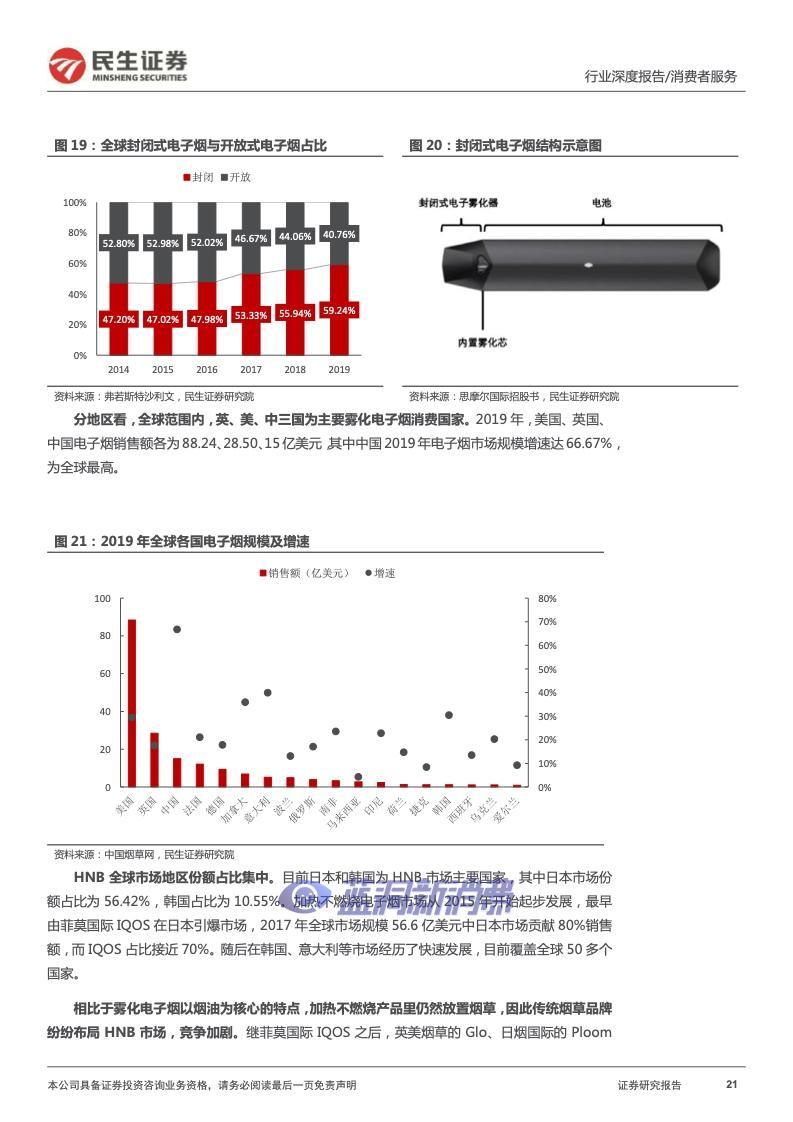

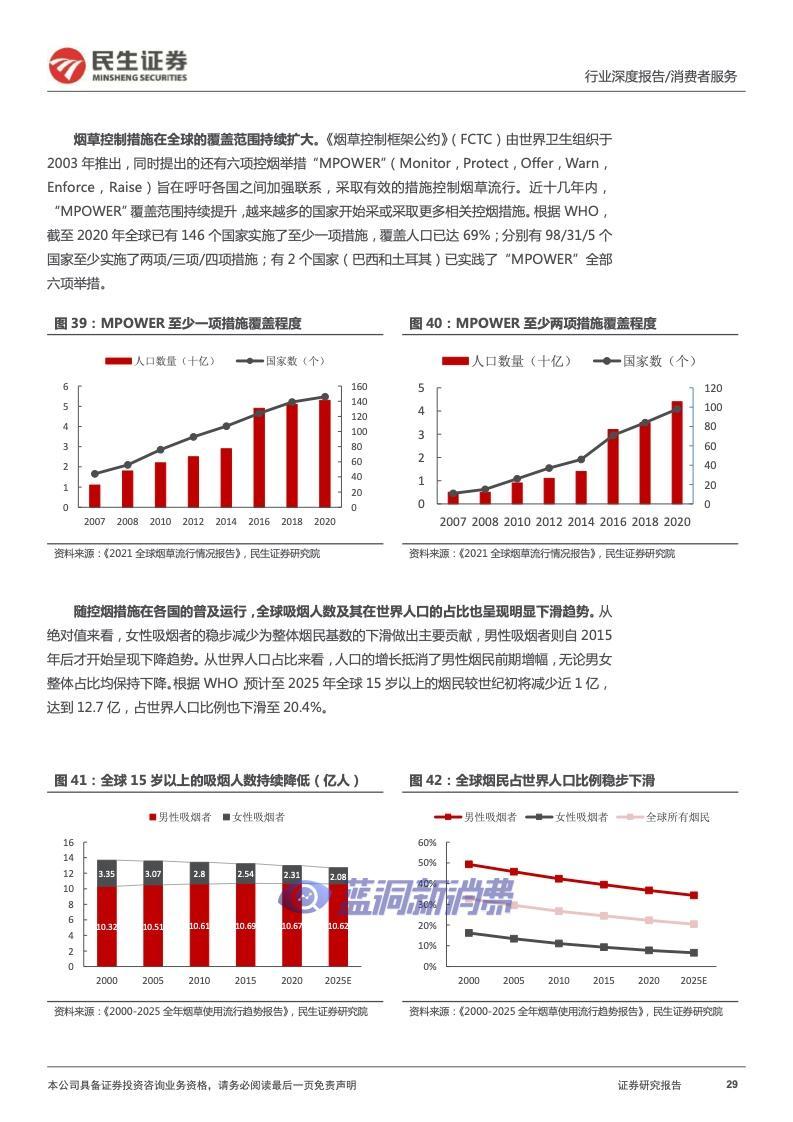

2019年英美电子烟渗透率已达到50.4%与32.4%,电子烟全球化趋势已经形成。英国为实现无烟目标大力推广电子烟医用,对电子烟收税较低,但英国中央政府税收受影响有限,2012年至2019年,在英国大力控烟的背景下,英国中央政府的烟草税收由98.97亿英镑下滑至90.38亿元,并在2020年受烟草税率提升的影响下回升至97.9亿英镑。目前雾化电子烟已成英国新型烟草发展重点。美国于2020年对电子烟口味进行了严格的控制,在这个背景下以美国为主的北美雾化电子烟市场并没有发生大幅度的调整。2020年北美市场规模降至673亿元,下滑幅度仅为1.32%,同时随着2020年过渡期的结束,2021年市场规模有望恢复至751亿元,重回快速发展轨道。美国的数据意味着,对雾化电子烟口味的严格管理并不会导致消费者放弃电子烟,电子烟的渗透率在口味有限的条件下依然可以快速增长。

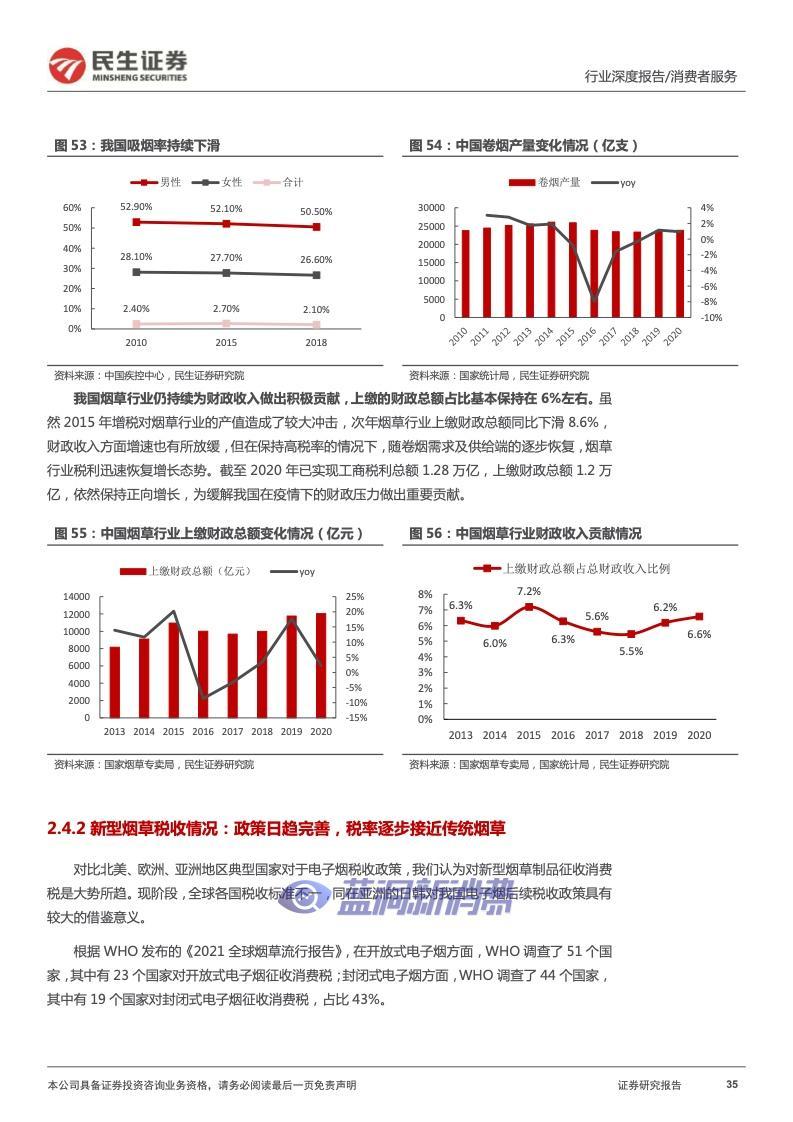

电子烟国内税收路径或按两步走,助力税基平稳过渡

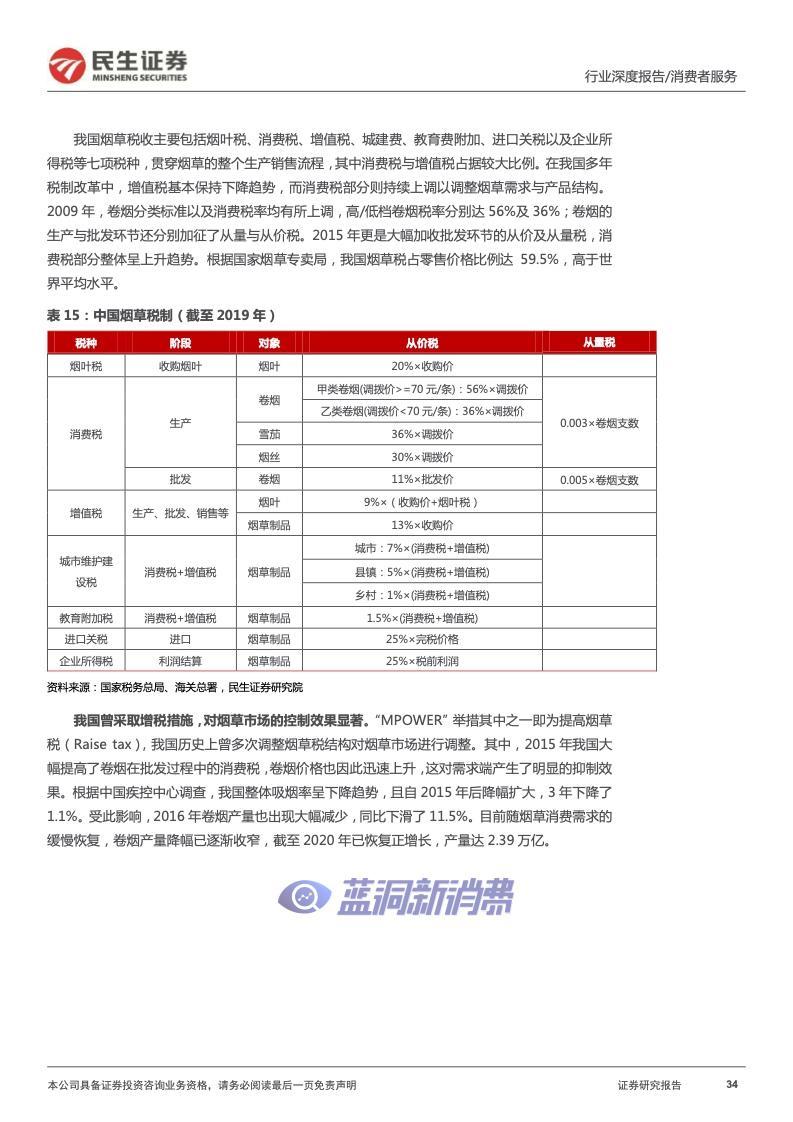

对比海外电子烟税收政策,我们认为对新型烟草制品征收消费税是大势所趋。参考日本韩国,未来中国新型烟草税率或以较低税率切入,逐步提升接近传统卷烟税率水平。当前我国电子烟仅收取增值税,税率显著低于传统香烟。对我国税收影响而言,电子烟市场规模与税率同步提升,或可互相抵消影响,保持整体税基平稳。

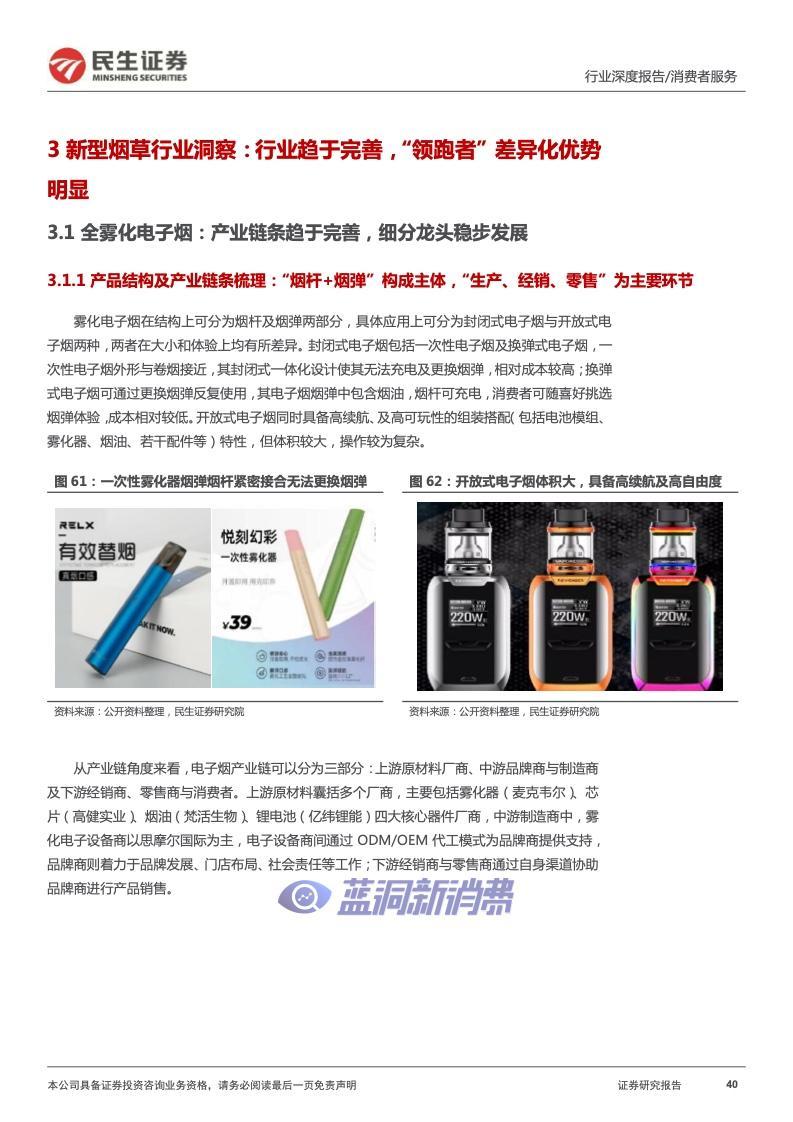

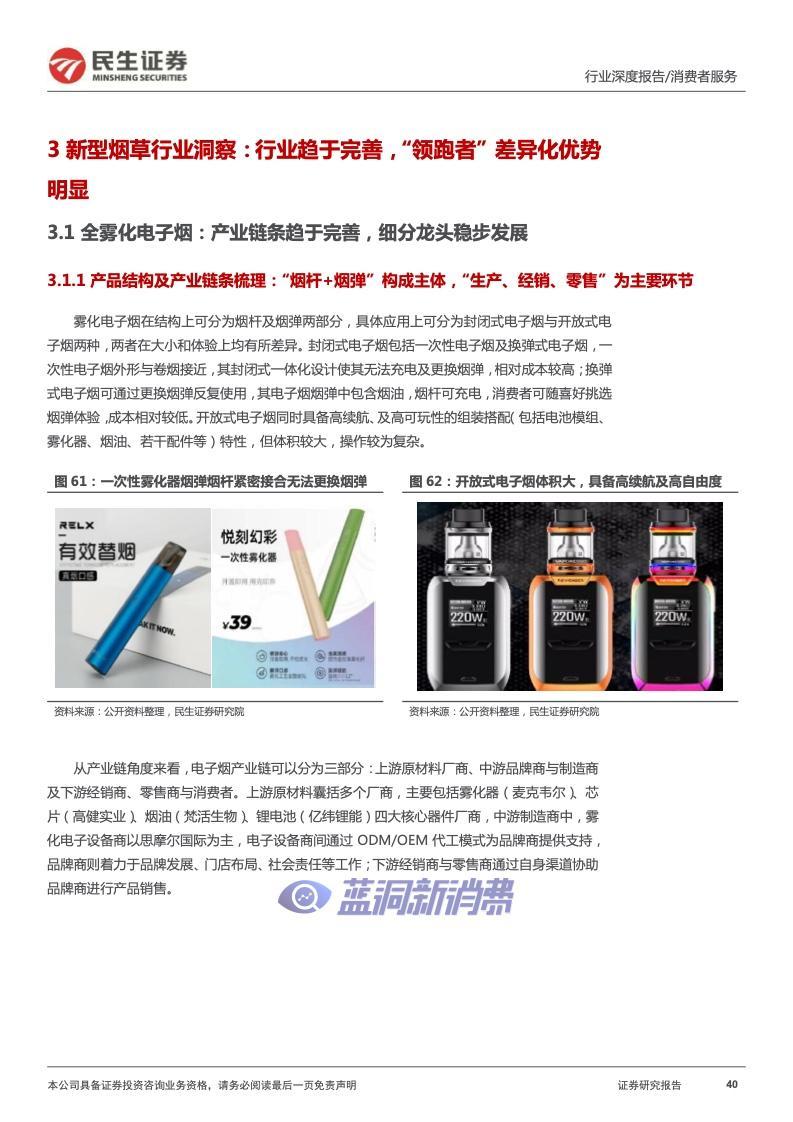

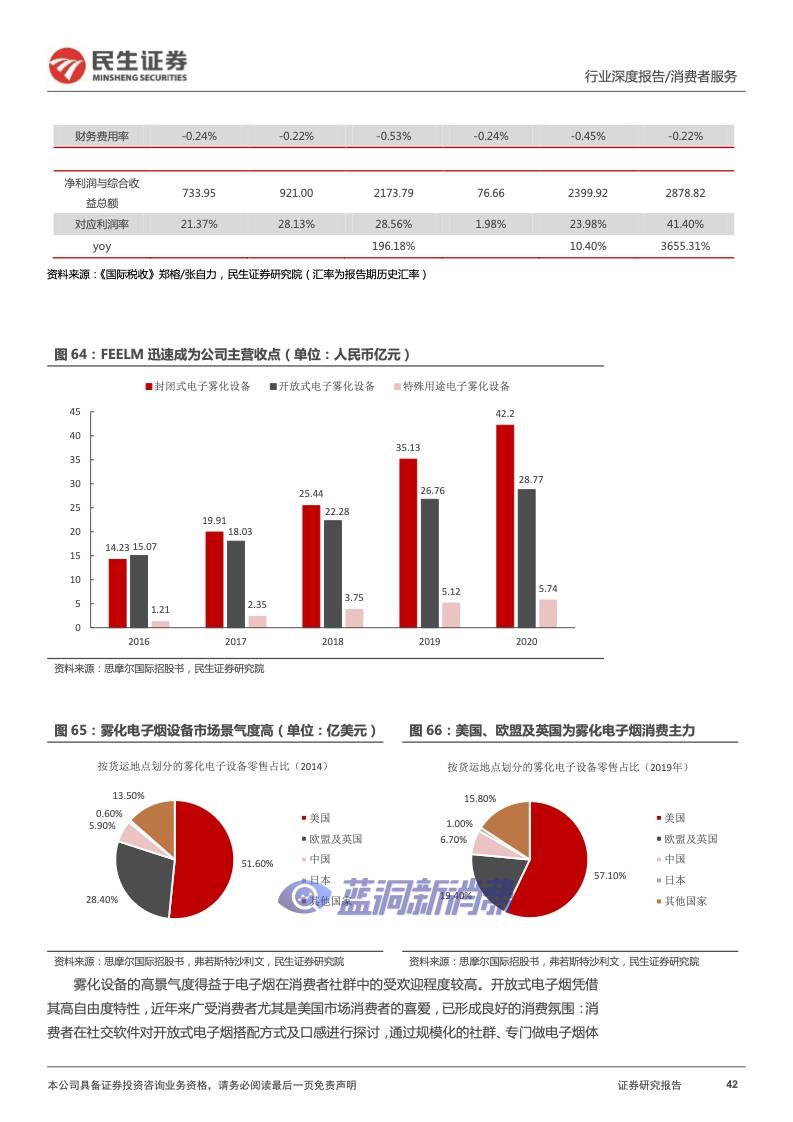

雾化电子烟产业链结构清晰各公司分工明确,优秀“玩家”快速崛起

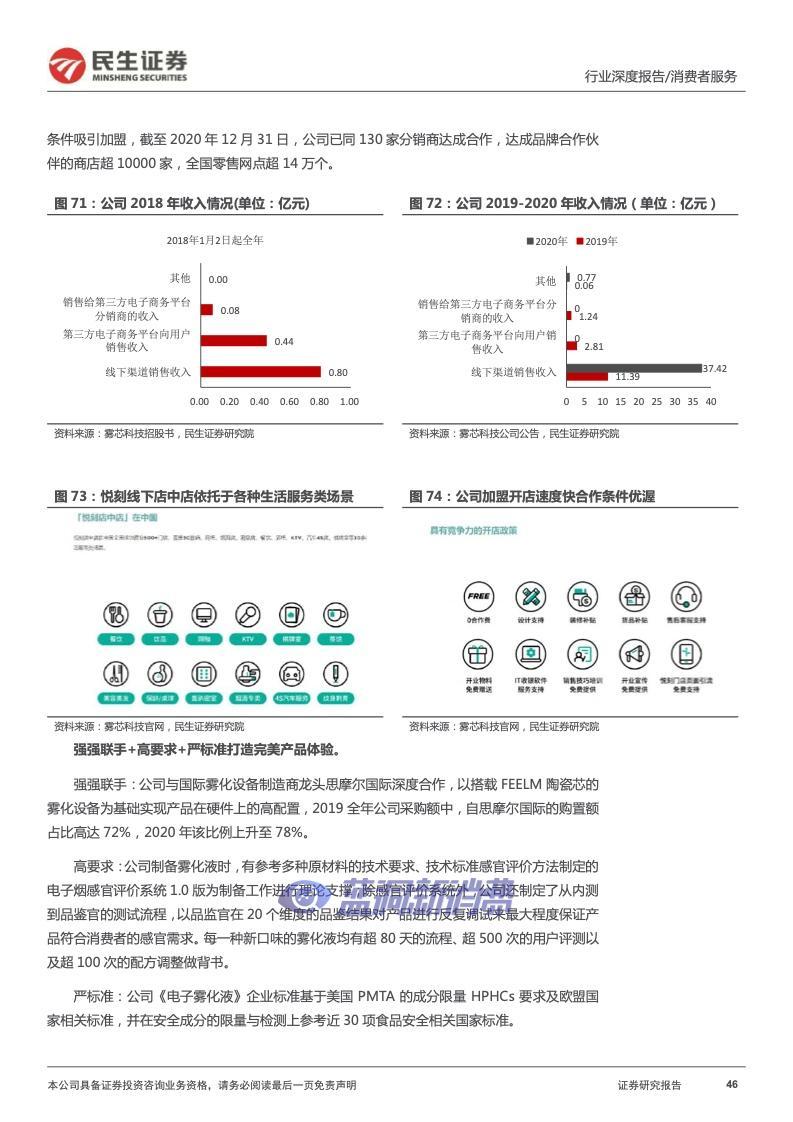

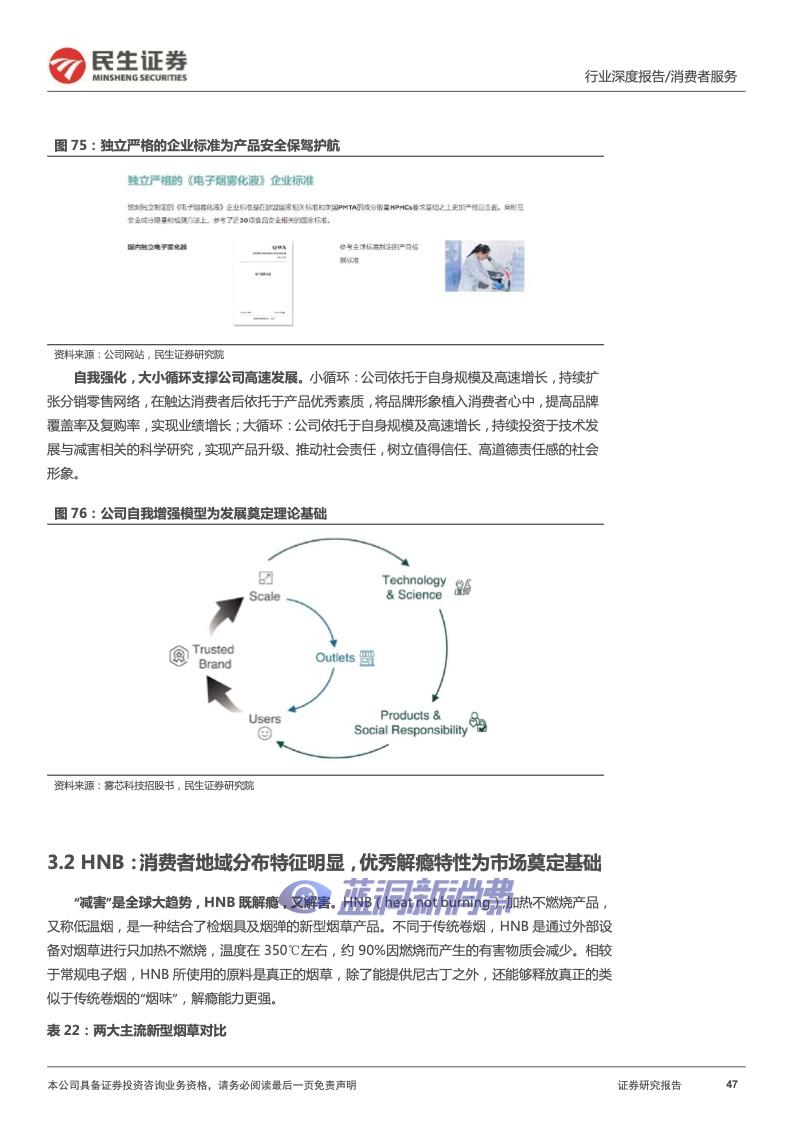

聚焦制造商,思摩尔国际以其在烟油处理、雾化效率及稳定性、加热均匀、尼古丁传递效率等多角度超越过往流行的棉芯的陶瓷雾化芯品牌,FLEEM掀起雾化电子设备行业技术变革,公司与大客户及大供应商持续合作,以新盈利点拉动公司业绩增长;聚焦品牌商,雾芯科技顺应政策趋势深耕一体化零售模式快速抢占市场,通过与思摩尔国际联手及对烟弹口味的高标准严要求实现高质量产品体验,并以”双循环“自我增强模型推动企业持续优化。

portant;"="">