近期,电子烟行业密集发出一些政策。

11月26日,国务院发布《烟草专卖法实施条例(2021版)》,新增“电子烟等新型烟草制品参照本条例卷烟的有关规定执行”;

11月30日,国家烟草专卖局发布《电子烟》国家标准(征求意见稿);

12月2日,国家烟草专卖局发布《电子烟管理办法(征求意见稿)》。

市场对于政策的看法不一。分析师都喊着靴子落地,但相关个股的股价似乎还是硬不起来,明显能感觉到资金的分歧。

应该如何看待这批政策的发布?

一、建立边界

首先应该肯定的是,电子烟开始有法可依。

过去由于电子烟发展过快,法律方面一直处于相对缺失的状态,不少电子烟企业就在灰色地带来回试探。。

自2018年以来,电子烟行业在国内迎来了爆发期。然而,随着电子烟行业成为风口,关于其争议也一直相伴而生。

例如众多电子烟企业都以年轻人为突破口,走时尚新潮的路线。对未成年人具备相当的吸引力。甚至把产品打入一些学校附近的店铺。

宣传、营销,“比抽烟健康”,“可以帮助戒烟”等等随意且不负责任的宣传。

复旦大学健康传播研究所调研发现,在104家电子烟企业网站中,45%自称电子烟产品是更健康,能减少危害;43%自称可以替代传统烟草让吸烟者解瘾,且没有二手烟和烟臭味的烦恼;76%的网站没有电子烟可能有害健康的警示声明。

这样的野蛮生长,总会遭遇到该有的打击。

2019年的3·15晚会,让电子烟行业一下从风口坠落。

央视在报道中指出,有些电子烟烟液尼古丁含量标识不规范,有些尼古丁含量超标。长时间吸食电子烟的青少年,同样会产生对尼古丁的依赖。3·15晚会还通过科学实验证明,电子烟同样含有不少有害成分,危害一点不比香烟少,这与一直大打“健康牌”的电子烟完全背道而驰。

所以从风向上市场能够感受到电子烟行业一定会接受到严格的管制,该来的总会来的。

近期的政策相当于把电子烟监管框架确立。

整体监管要求与卷烟保持一致,《烟草专卖法》修订确定电子烟合法地位与监管导向,《电子烟国标》设定产品合规方向,《电子烟管理办法》明确监管范围(电子烟包括烟弹和烟具),确立行业标准及监管细则。

具体来说,可以分为几个主要的方面:

1、全产业链全牌照管理。将电子烟产品从原材料生产、制造、批发、零售所有环节全方位纳入监管。也就是参与这个行业,全部都要许可证。

2、渠道流通环节统一把控。采用统一交易管理平台监管,品牌商需要将产品销售给批发企业后再销售于持牌零售点。预计后续流通环节是生产商-品牌商-批发商(各地烟草专卖局)-零售商。现有电子烟代理商和品牌商都将受到影响。

3、限制尼古丁含量。规定禁止销售添加大麻等容易诱导未成年人吸食的调味电子烟和可自行添加烟液的电子烟。限制了一定数量的口味,但依旧有很多选择。限制尼古丁浓度不高于20mg/g。不过《办法》仅适用于雾化电子烟,不适用加热不燃烧,反向利好。

4、生产代工企业扩产门槛增加。意见稿规定电子烟生产、代工企业,烟碱生产企业为扩大生产能力进行的基本建设或者技术改造,须经国务院烟草专卖行政主管部门批准。也就是说未来扩产时间成本,技术要求都要有不少的提升。

5、支持民营企业海外地区市场扩张。不在中国境内销售、仅用于出口的电子烟产 品,应当符合目的地国家地区的法律法规和标准要求,若目的地国家未有要求应符合我国法律要求。在众多规定当中,对出口电子烟未做太多要求,态度上其实可以看成是鼓励的。

整体来看,政策还是颇为严格,后续应该还有一些配套的相关细则,类似税收部分。

二、电子烟还是好赛道吗?

如果前两年问电子烟是好赛道吗,那几乎是没有疑问的。

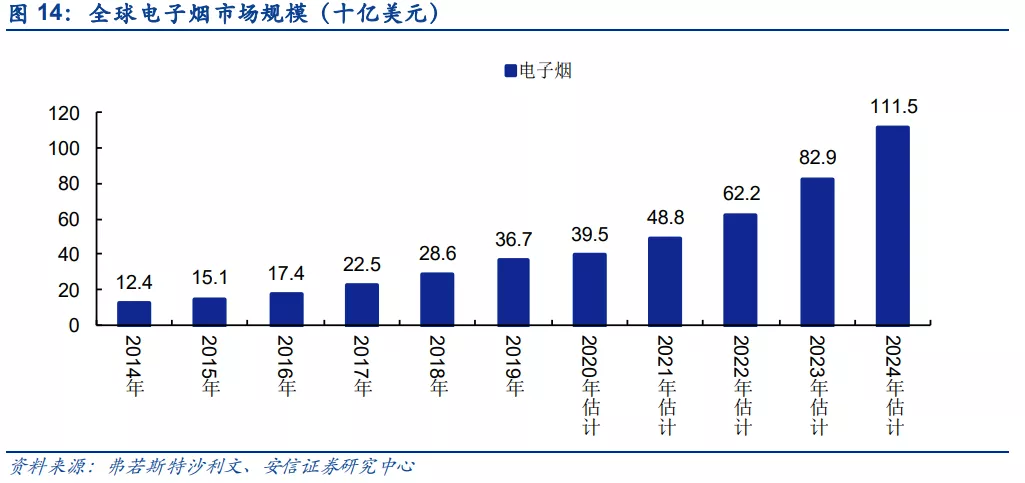

根据弗若斯特沙利文数 据,2019 年全球电子烟市场规模已达 367 亿美元,预计到 2024 年电子烟市场规模达到 1115 亿美元,年复合增速维持 24%以上。相比而言,电子烟行业的增速遥遥领先卷烟和其他制品。

2020年,全球电子烟销售额达424亿美元,比之前的预计更高,同比增长15.6%,

而我国的烟民长期在3亿人以上,占世界烟民总数的 1/3,拥有全球规模龙头的烟民数量,2020年电子烟消费总额只有83亿元,电子烟渗透率只有1.5%。

相比之下,美国、日本、英国的市场渗透率分别为38%、30.2%、20.9%,发展空间大得很。

从企业上看,也确实反应了这个行业的潜力。

类似雾芯科技,思摩尔国际依旧高速增长,而且还保持着较高的利润水平。例如刚发三季报的雾芯科技,前三季度雾芯科技实现营收66.2亿元,同比增长201%,扣非净利润15.3亿元,净利率23.2%。增长又快又赚钱。

但是政策之后怎么看这个行业呢?

首先要理解,为什么烟草市场如此强势。

大家都知道吸烟有害健康,可依旧还是有这么多烟民,有这么大的市场规模,根本原因就在于烟草的成瘾性。

每年烟草使用导致全球五百多万人死亡,即使知道抽烟会增加肺癌的概率,即使肺可能抽成黑色,但戒不掉,这就是成瘾性的可怕之处。

所以可以看到传统的烟草行业基本不做推广,甚至还要做一些吸烟有害健康的广告,但完全不妨碍赚钱。

此次的政策的细则里包含了尼古丁的含量的限制,可能对于成瘾性有一定的影响。对于后续的影响只能进行猜测。

乐观情景下,原材料控制不影响电子烟口感,进而不影响销量,成瘾性赛道只要合规合法,在行业发展初期都可以感受到很强的潜力。

悲观情景下,尼古丁的控制影响口感,进而影响销售。可能会影响整个行业的发展,从而倒逼企业技术更迭提升尼古丁传输效率,从而解决尼古丁含量受限导致的烟民转化难度加大问题。那么在趋势上,缺乏核心研发能力的企业将逐步被市场淘汰,行业存在集中度提升趋势;

从市场的讨论来看,大多是说20mg尼古丁的击喉感是达不到用户要求的,现在尼古丁盐浓度基本都是在30mg以上,更高的甚至是在50mg以上。所以可能悲观情景的可能性更大。

此外,政策针对的是雾化电子烟,对于加热不燃烧(HNB)政策暂无限制,可能会利好该路线的发展。HNB本质上就是香烟,只是通过特殊的加热源对烟草进行加热。使用过程中烟草不会燃烧,但通过加热使得烟草中的尼古丁和香味物质挥发,达到吸食的口感。烟草很多有毒物质都是通过燃烧产生的,所以不燃烧这种技术可以大大降低烟草的危害。在海外的认可度高。

除了成瘾性的影响以外,行业的发展节奏会把握在中烟手里,以及产业链各部分利润可能都会减少。

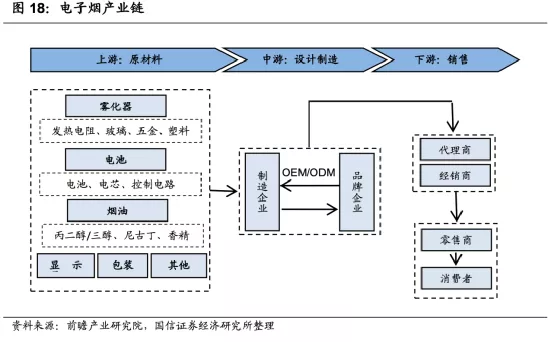

过去完整的电子烟产业链,可以划分为上游原材料供应商、中游制造&品牌商以及下游渠道商三个环节。

而在这整个环节当中,代工厂的毛利率能达到30%-40%,品牌商毛利率在40%-60%左右,而线下经销商的毛利率也能维持在50%左右的水平。

可以说产业链的各个环节都是比较轻松赚钱的。

但预计政策后的流通环节会是生产商-品牌商-批发商(各地烟草专卖局)-零售商的格局,这中间的代理商经销商都要被新的批发商取代,对上下游的利润应该会有一定的蚕食,并且品牌商可能会丧失定价权。

此外其中各个产业链的各个环节都需要单独的牌照,还有上游的产能扩张都需要通过审核批准。这中间包含时间成本,技术升级成本,落后产能淘汰等情况,行业增速至少中短期来说,可能会有较大影响。

不过长期而言,从行业角度来看,行业的潜在规模也就是天花板还是在的,大概就是未成年人的灰色部分全部剔除,但大量的烟民还是在的。他们也想有更好更健康的抽烟方式的需求。

考虑到电子烟在国内还是发展初期,可以说依旧算是一个长坡厚雪的赛道,只是过去的发展速度预测,可能要打一个比较大的折扣。当然出海的市场是另外的一回事,影响相对较小。

结语

随着政策的密集出台,电子烟行业开始告别野蛮生长,准备进入一个规范化的时代。

过去一段时间,由于监管的原因,对于电子烟行业的投资,即使知道有很大的市场,也是小心翼翼,轻仓尝试,以规避风险为主。

虽然现在主要的政策框架都出了,但是以当前时点来看,对于相关的企业来说,靴子并没有完全落地。

从政策上看,似乎对有实力的企业友好,我们潜意识里会认为行业里的大企业一定会拿到想要的牌照。但是一天拿不到牌照,风险算落地吗?后续许可证审批节奏和数量都不及预期也是有可能的。

此外,很重要的一点是电子烟的征税情况还未明了。

从税收来看,当前电子烟、加热不燃烧等产品仅征收增值税与企业所得税,并未和传统烟草产品一样上缴烟草税。若电子烟的监管参照卷烟,其征收税率大概率要从普通消费品税转为烟草税,税率或将大幅上升。

那么产业链的利润水平要继续再砍一刀,或是通过传导到下游,牺牲一定的需求市场。

所以在政策未完全明了的中短期里,电子烟行业的不确定性依旧存在。等市场的游戏规则完全确定,玩家身份核实清楚,行业才算开始进入一个稳健的发展阶段。