一则利好消息,令$比亚迪电子(00285.HK)$再次获得资本市场的亲睐。

2021年5月26日,受“电子烟业务完成专利布局,6月或大规模量产”的消息刺激,比亚迪电子收盘大涨近12%。自那以来,该公司股价一直维持在高位震荡。

作为$比亚迪股份(01211.HK)$旗下附属公司,比亚迪电子也是全球知名的平台型高端制造企业,为客户提供一站式服务,主营业务涉及手机及笔记本电脑、新型智能产品、汽车智能系统、医疗器械等领域。

精密制造领跑者

比亚迪电子前身为比亚迪股份有限公司的手机零部件及模组部门,后于2007年6月在香港正式注册成立公司,并分拆上市。

公司前身自2002年开始经营手机零部件及模组业务,2006年开始涉足组装,后不断布局金属、玻璃、陶瓷等材料及零部件技术,拓展大客户,2016年起开拓汽车电子、无人机等新业务,2020年进军口罩业务。目前形成了零部件、组装为核心,汽车电子、新型智能产品为两翼的主营布局。

东吴证券认为,公司核心竞争力是可迁移的精密制造能力,涉及到是否能将有限的研发费用有效转化,提高生产效率;是否能提升自动化水平,提高良率;是否能标准化管理,降低无谓损耗,压低成本等。

精密制造能力的背后,依托的是材料技术、设备的理解和掌控、模具开发技术等多方面因素。

材料技术方面,公司作为行业首家,于2011 年创造性的开发了PMH(Polymer metalHybrid)技术,即纳米注塑技术,在金属表面利用特制的化学溶液蚀刻出微孔,打入树根状的塑胶。在微观层面将金属与塑料结合起来,获得超高的结合强度,成就了三段式手机背壳造型,同时解决了金属手机天线信号问题。2013 年,首款应用PMH 技术的全金属智能机HTC One M7 大获成功。

车间管理方面,比亚迪电子通过提升无尘车间净化级别,光学镀膜车间达万级(车间微尘有害粒子等数量每立方米10000 个以内),实现了微纳米纹理加工工艺,从而实现手机机身镀膜的渐变色和幻彩色,vivo X27 的「孔雀翎羽」即出自此技术。

自动化方面,公司自动化设备超过6 万台,设备类型超过200 种,工业机器人使用超9000 台,实现了车间自动化、物流自动化和全流程信息化全覆盖,提升良率2%,提升产能20%,节约人力85%。公司管理层极具魄力,在2017 年大力投产,具备三万台CNC 机台以上的产能,由此获得了金属件份额的不断提升。

模具开发方面,公司通过寻找合适的石墨材质,进行高精度抛光,达到±0.01mm 超高精度,相比行业的±0.02mm 领先一倍,也因此使公司3D 玻璃产品曲面轮廓度精度更高。目前公司拥有的模具数据库达数万套。

客户服务方面,公司采用和大客户共同研发的战略,具备整机认知和测试能力,会将设备选择、工时、参数等告知客户,建立起更深的合作关系。

受益核心客户份额提升,营收利润快速增长

公司目前主要涉及五大板块:组装业务、零部件业务、智能产品业务、汽车智能系统业务、医疗业务。

2020年,上述五项业务营收分别为311.5/175.7/94.8/18.2/131.0亿元,占比43%/24%/13%/2%/18%。从区域结构看,2020年中国(含港澳台)营收占比70%,海外占比30%,海外营收占比较2019年略有扩大。

从经营数据来看,公司营收持续高增长,净利润稳步提升。

公司营业收入从2010年166.5亿元增长到2020年731.2亿元,十年CAGR15.9%。公司归母净利润从2010年10.4亿元增长到2020年54.4亿元,十年CAGR18.0%。

公司盈利能力稳定,毛利率边际优化,费用率持续改善。

公司营收占比较高的传统业务为组装和零部件,自上市以来综合毛利率下沿为7%左右,受益于北美大客户导入、零部件产品内部结构升级调整、新增医疗口罩业务等因素,2020年开始公司毛利率进入上行轨道,从2019年7.5%上升到2020年13.2%。

费用率方面,管理费用率从2009年2.5%下降到2020年0.9%,销售费用率从2009年0.8%下降到2020年0.3%,研发费用率基本维持稳定在4.0%左右。

从2019年开始,公司进入新一轮营收利润加速增长轨道。虽然医疗口罩业务高营收不可持续,但公司成功导入北美大客户并迅速提升份额,将带来组装和零部件业务未来两至三年较为确定的增长。

东吴证券认为,考虑到产线产能爬坡和良率的提升,组装与零部件业务毛利率未来有望小幅提升,即使医疗业务营收占比未来下降,整体毛利率和净利率中枢会有保障。

组装业务:北美大客户订单拉动新一轮成长

比亚迪电子的组装业务所在的行业为EMS,下游包含通信、计算机、家用电器、医疗、汽车、民航、军事等领域,2020年全球行业规模接近4500亿美元,增速平稳,预计未来四年复合CAGR在6%左右,行业驱动力为5G换机潮下的量价齐升、可穿戴等新需求快速增长。

组装业务的竞争关键在于:做好品控的同时,降低成本、快速响应客户需求。而从竞争角度来看,比亚迪在关键竞争要素方面已不落下风:

1)品控方面,公司进入行业较早,积累经验多年,导入了多家大客户,已具备完善的生产流程,在自身赛道能力不逊于中国台湾厂商;

2)效率方面,公司由于体量规模问题,人均创收、人均成本等均为鸿海集团的三分之一,对比看也未体现出明显人均效率上的劣势,未来随着规模的扩大,有望实现进一步降本增效;

3)及时响应方面,公司的按时交付能力极强,2020年疫情期间,中国台湾产品交付受阻,比亚迪电子通过寻求当地相关部门帮助,招募劳动力,帮助M客户实现按时交付,也加深了信任与合作。

公司于2019年末切入北美大客户,获得iPad订单,开始前期开发与打样,2020年主要供10.2寸的iPad,三季度开始良率与利润率爬坡,2020年四季度开始平板产线已经上量,一款产品开始贡献营收。

东吴证券预计,公司未来份额持续提升,且有望导入新产品线。北美大客户已替代安卓成为公司新增长引擎,公司业绩进入新一轮快速增长周期。

零部件业务:金属存量提份额,玻璃陶瓷高增长

零部件业务方面,金属结构件为比亚迪电子营收重要构成要素,2020年上半年占整体零部件业务收入比重接近60%。

东吴证券认为,短期看,公司受益于安卓客户2021年需求反弹,增长较为确定;远期看,公司在量价方面仍有提升空间,但幅度不大。

此外,玻璃受益于行业渗透率提升,公司后盖营收持续增长、前盖有望贡献增量;陶瓷业务体量较小,通过切入iWatch背板积累经验、享受增长。

其他业务:抓取新需求,享受行业快速增长红利

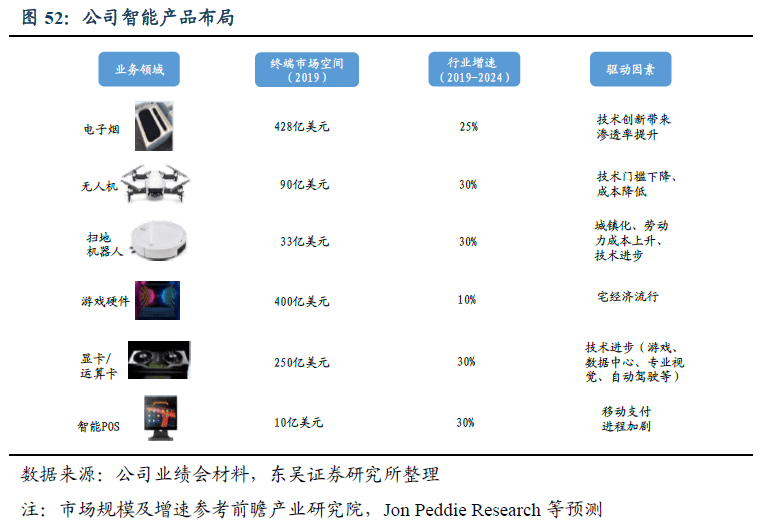

比亚迪电子的智能产品业务从2017年开始营收占比逐渐提升,增长逻辑为新客户的导入及相应下游需求的快速增长。下游涵盖电子烟、无人机、智能家居、游戏硬件等领域,公司提供结构件、组装等整套解决方案。已导入的客户包括大疆、雷蛇、英伟达、iRobot、霍尼韦尔等。

1)电子烟:打开增长空间

东吴证券研报称,公司在电子烟战略上高度重视,有望成为公司新的效益来源。

综合来看,比亚迪电子拥有和思摩尔竞争的实力,由于电子烟行业仍处于发展早期,格局未定,竞争激烈,比拼的是厂商对核心技术的理解,比亚迪电子有望凭借自身在陶瓷等领域的积累获取一定份额,成为行业重要玩家。

公司战略上高举高打,十分重视电子烟业务,配备了很强的人员团队,由CEO亲自带队,投入大量时间精力,希望把握行业高速增长期的红利。目前在与头部客户积极接洽,预计年内将完成大规模出货,远期4-5年收入展望在百亿人民币级别,考虑到其较高的利润率水平,电子烟业务有望成为公司新的增长引擎。

东吴证券表示,虽然行业在政策端具有一定不确定性,但考虑到公司此业务从零起步,行业竞争还处于早期蓝海阶段,认为公司有望享受行业红利,获取较长期的增长。

2)无人机:享受行业增长的红利

公司于2020年上半年作为核心供应商导入大疆,占据其消费机无人机主要份额,且为农业机商用机的唯一供应商,在组装、结构件、电机都是全方位合作。

根据IDC的预测,2019年全球消费者和企业无人机的市场规模为90亿美元,预计未来5年的年均增长率约为30%,对应2023年334亿美元的空间,公司作为行业龙头的主供,有望享受行业增长的红利。

3)汽车智能系统业务:卡位智能驾驶赛道

汽车电子化率提高、单车价值量提升是行业大趋势。据中国汽车工业协会,2007年-2017年,全球汽车电子成本占整车成本比例从约20%上升至40%左右,2020年达到50%。为了实现现仪表盘、中控屏、HUD以及车载娱乐信息系统的配合,多屏化、操作系统复杂化是发展方向,相应产品的单车价值量随之提升。

公司汽车智能系统业务目前仍处于发展早期阶段,增速较快。公司以车载智能模块(多媒体中控、4G/5G通讯模块等)为代表产品,同时面向母公司比亚迪和外部Tier1客户供货。

公司依托母公司比亚迪的优质渠道,有机会实现产品的不断迭代和技术升级,为导入其他客户打下坚实基础。公司已导入国内知名品牌厂,未来会同时拓展国内、国际客户,并在智能网联、智能座舱、ADAS、域控制器都加大研发投入。随着智能驾驶的成熟,公司智能系统业务有望快速增长。

4)医疗业务:回归常态,关注新产品动向

医疗业务为2020年新增,主要营收为口罩,体现了公司敏锐的市场嗅觉和极强的执行能力。公司用3天出图纸,7天出设备,10天出产品,100天达成1亿只日产能,且最终产品在2020年日本口罩销量排行榜中位列榜首。

东吴证券认为,公司战略上并未将口罩作为长期可持续营收贡献要素,2021年医疗业务将逐渐回归正常水平。

长期而言,公司医疗业务存在新品切入可能。需求端,医疗器械的重要性不断凸显,未来有较大增长空间;供给端,公司拥有经验丰富的医疗器械生产经验及专业的医疗器械开发团队,在行业内积累了know-how,且擅于把握行业需求,无论是靠内生研发或外延并购,都有望推动医疗业务板块的持续成长。