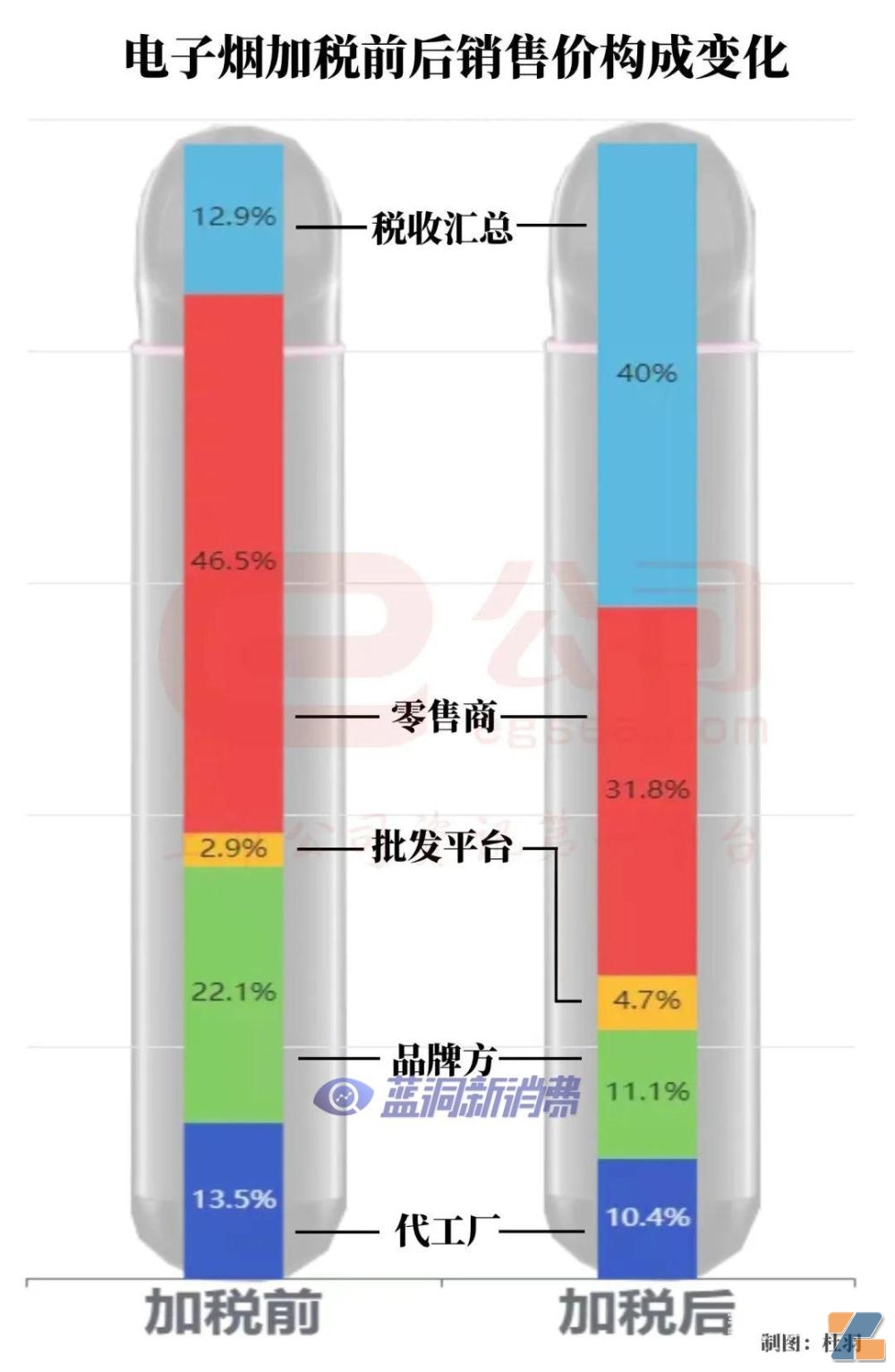

加征消费税后,电子烟零售价中40%都将是给国家上缴的消费税和增值税,不出意外的话,国内电子烟将会调高终端售价,为了让消费者相对可以接受,调价将相对克制。

10月25日,财政部、海关总署、税务总局共同发布《关于对电子烟征收消费税的公告》,《公告》显示,电子烟实行从价定率的办法计算纳税,生产(进口)环节的税率为36%,批发环节的税率为11%。自2022年11月1日起执行。

根据政府规定,上游企业需要在10月27日前对出厂价进行调整,并在10月28日填报建议零售价;零售终端会在11月1日正式开始执行加上消费税之后的订货价。

经过测算,销售价中40%将用来纳税。如果终端不涨价,品牌商和终端零售商将难以为继,涨价势在必行。

涨价

消费税是以特定消费品为课税对象所征收的一种税,针对烟、酒、化妆护肤品等产品,在征收增值税的基础上,再征收一道消费税,目的是为了调节产品结构,引导消费方向,保证国家财政收入。

加税之后,电子烟成本大涨,链条的各个环节都将承受压力。

电子烟生产环节加税36%,批发环节加税11%,生产环节的加税由品牌方支付,批发环节由烟草批发平台支付,经过加价后,零售商拿货价格,增加的不止50%,只能通过终端销售价格来转移成本上升。

据了解,大多数品牌商将上调终端售价,有不少品牌已开始上调价格,出厂价上涨幅度在40%左右,刚好是电子烟税上涨的成本。

不过零售商拿到的价格涨幅会不止如此,因为还要经过批发环节征税,据了解,有家主流品牌商批发价将会上涨66%。终端价格可能会上涨30元,每颗烟弹上涨10元。

即使如此,产业链中各个环节利润情况都会承受压力。

主要是因为,加税后,零售价中大概有40%是税收,其实还不止如此,这还没算上企业要缴纳的企业所得税,没算上各个环节要缴纳的其他税收。

调增价格后,政府税收从12.9%增加到40%,品牌方在售价中的赚取占比减少了一半,零售商占比也有所下降。

和此前相比,卖一盒烟弹,终端价格虽然上涨,但是品牌方收入减少了近8元,零售商收入减少了5元多,毛利率下降幅度不小,这些都是为了纳税,减少消费者承担。

目前加工环节看似不受冲击,但是品牌商毛利率大幅降低后,难免会和上游重新洽谈,转移成本,行业需要共克时艰。

在这个过程中,销量比较高的一线品牌商可能会占优势,可以重新洽谈加工费用,均摊生产成本比较低,而销量比较低的二线品牌,可能会背负比较大的成本压力。

目前国内品牌商基本上都委托思摩尔国际生产加工,思摩尔国际的毛利率达到40%以上,长远看也有可能因为加税而下降。

征税

征税并不是将数字简单相加,由于征收环节不同,基数不同,此外还有一些隐含税负需要考虑。

生产(进口)环节的税率为36%,批发环节的税率为11%,消费税征收时,还要征收其金额的12%为附加税,包括城建、教育及地方教育,是隐藏成本,品牌方出厂价要增加40.32%。

批发环节征收消费税为11%,此外还有12%是在消费税的基础上征收的附加税,批发环节成本就上涨了12.32%。

零售商从平台拿货价格,经过上述两个环节上涨,成本有大幅上涨,批发拿货价格也相应涨高。

以某一个电子烟终端售价99元的电子烟企业为例,此前品牌方出厂价50元,零售商拿货价53元。按照其最新一期报表,毛利率44%,运营利率20%,假设品牌方的成本是28元,一盒烟弹在各环节的利润是:品牌方毛利22元,经营利润大概10元,零售商毛利46元。

如果不涨价,终端价格还是每盒卖99元,各个环节来承受税收压力。

品牌方的出厂价需要提高到63.5元,扣除消费税实际出厂价是38元,此时零售商拿货价是78.5元。

品牌方毛利变成9.8元,下降一半以上,考虑经营成本就会出现亏损;而零售商毛利变成22元,下降55%。

为了维护零售价不上涨,需要品牌方和零售商损失超过一半毛利,这无法让经营持续,零售环节只能涨价。

如果维持各环节的毛利不变,含消费税出厂价要提高到84元,这种情况下零售商需要涨价到150元,才能维持毛利不变。品牌和零售没有多挣钱,消费者比原来多付50%,这将使得消费者承压太大,不利于销售。

加税将会影响电子烟销量,收窄行业利润,短期内对行业有不利影响,将会影响从业者收益,但是长期看,电子烟优点明显,在很多国家推广顺利,前途依然不容小觑。