来源:36Kr

文|戴昊彤

编辑|彭孝秋

在整个跨境电商行业一片悲观之际,深圳显盈科技的成功上市无疑给了一剂强心针。

从向深交所递交招股书到创业板挂牌上市,历时整整1年2个月。特别在上市首日开盘涨幅就超过70%(47.58元的发行价),收盘也有53%的涨幅。

但显盈未能维持住大涨,后面2个交易日已跌掉21%。

龙虎榜

拆分首日大涨原因可知, 新股还是一如既往被机构/游资在大量交易。显盈也上了龙虎榜,买入比卖出多了几百万,里面的东方财富最活跃,左手倒右手获利明显。

正常情况下,新股获得几个连续涨停是标配,显盈首日没有封住涨停,后面还在大跌,看得出资本市场也投了票。

对于大多数投资人来说,显盈科技是很陌生的。不管是品牌还是产品,即使连辅导券商华林证券也不算特别主流,就更添加了陌生感。陌生主要还是来自显盈60%以上收入都来自国外。

显盈是一家3C周边产品和部件专业ODM(俗称贴牌)供应商,主要从事信号转换拓展产品的研发、生产和销售。这个信号转换拓展产品解决的是设备间信号传输协议不一致、接口不匹配或接口数量不足的问题。

一家公司属于什么类型,往往不是看企业自己的口径,而是看营收构成。在显盈的收入结构中,信号转换器占了50%,数字信号拓展坞(接口更多)30-40%,剩下的是模具和精密结构件。以2020年数据为例,对应收入金额分别为2.52亿元、1.93亿元、0.82亿元。

11口数字信号拓展坞

也就是说,显盈本质是一家卖信号转换器的跨境铺货公司。

靠爆款起家

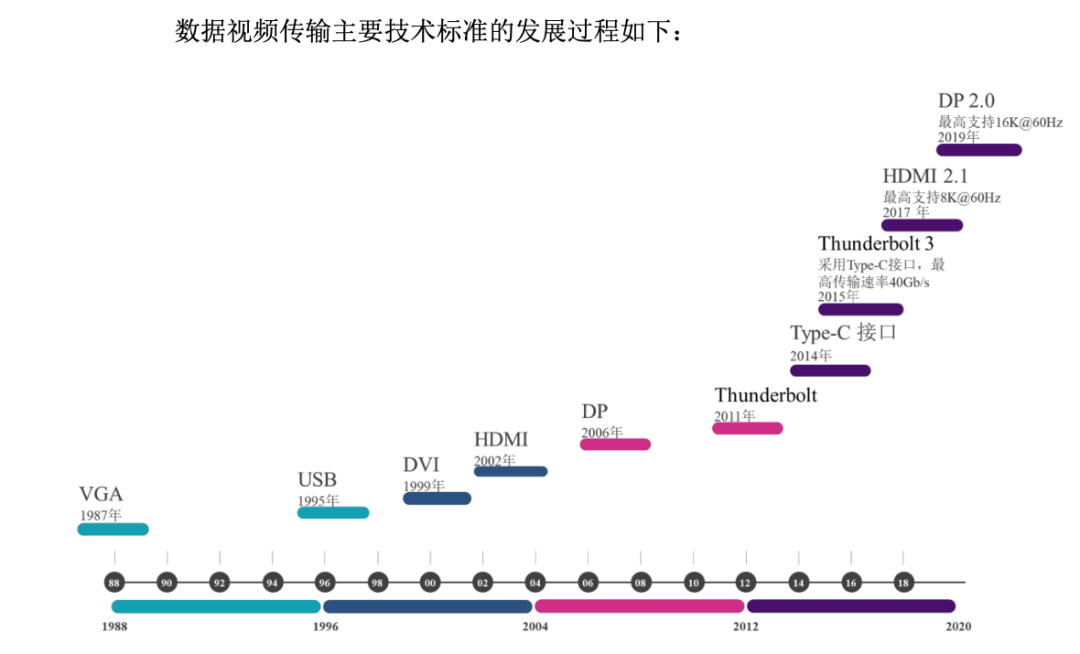

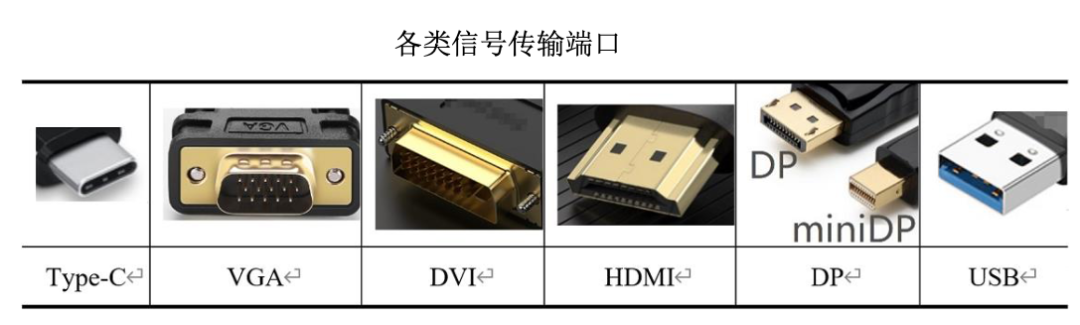

事实上,显盈2011年成立之初,只有单一的信号转化器业务。产品解决的是电脑、显示器等新老设备之间音视频传输接口不兼容问题。因为接口不同,所以显盈各种接口都生产销售,包括DP、HDMI、DVI、VGA 等。

数据视频传输主要技术标准的发展过程

这个产品由于满足了当时的很多需求,因此成为爆款产品,直到现在还有个别产品热销。

各类信号传输端口

在2015年,Type-C 接口技术开始推出。作为行业比较领先的技术趋势,显盈凭借自己专业认知也开始布局。并很快在当年就推出了Type-C 信号转换器,站住了先发优势。次年,继续推出Type-C 多口信号拓展坞产品。

这一战略眼光抓住了一大红利,就是苹果于2016年开始发布全Type-C接口的MacBook Pro。苹果带来的需求刺激,以及显盈具备了量产能力。

根据2016年报,显盈收入从8698万翻倍增长到1.9亿,净利润也从612万增长到1586万元。

尝到甜头后,显盈也开始开发11口的Type-C 数字信号拓展坞,并在2019年开始向Belkin批量供应。Belkin是一家美国公司,还是3C 周边产品全球性高端品牌。

那么,这项技术实力到底咋样呢?从显盈最近三年研发费用来看,没有超过2000万元,占比不到收入的4个点,各项专利121项。说明技术门槛并不高,投入也比较一般。

从人员构成中也可以看出,70%是生产端人员、其次是15%的管理人员,最后才是10%研发人员。

信号转换器的商业模式也决定了毛利率不会太高,一直保持在28%左右,原材料占到了66-70%。原材料端主要是芯片、电容,所以只要这两个原材料涨价就会受到明显影响。除了这个,还容易受到汇率影响。众所周知,芯片最近价格都比较贵。只要芯片上涨10%,显盈毛利率就会下滑3个点左右。今年上半年,显盈扣非后的净利润下滑了16个点。

虽然显盈需要芯片,但属于比较低端芯片,单价在2元左右,去年采购了4500万片。

展会获客,大疆贡献5454万元收入

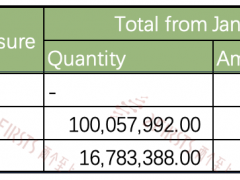

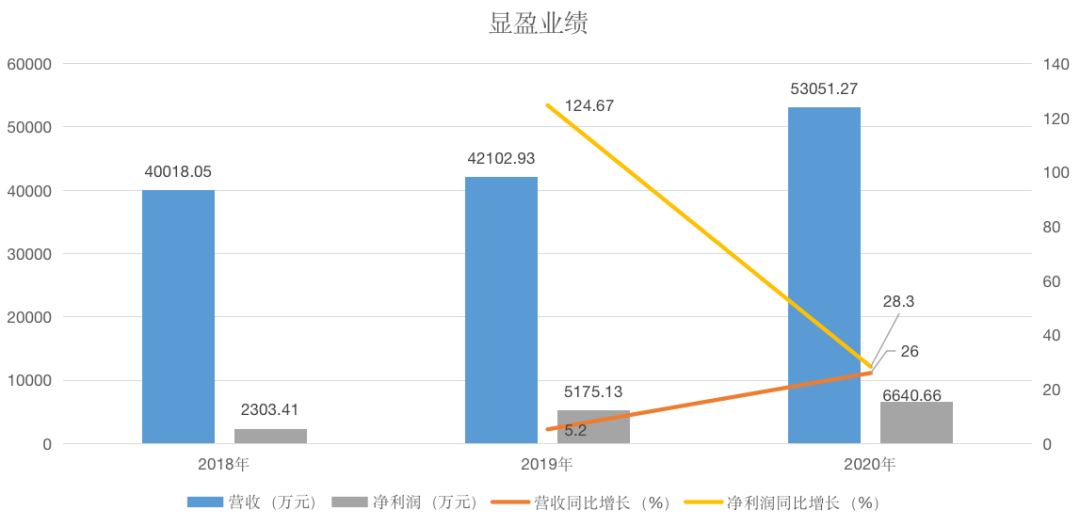

显盈科技业绩

从整个财报来看,显盈出现了明显的增收不增利现象,收入增长从5个点到26个点,净利润却从翻倍萎缩至28个点。

对于显盈的商业模式来说,要想提高业绩,只能依靠出更多货。因为产品单价每年基本都是固定的,比如一个非Type-C接口卖27元,每年卖出660-670万个;一个Type-C接口卖57元,去年业绩增长也是销量从71万个增加至137万个。两者平均下来,也就是差不多以30元的单价卖700-800万个转换器。

数字信号拓展坞方面,单价为150元,销量从67万增加至133万。对于模具和精密结构件,单价只有9毛,每年能卖大几千万个,去年数据是8806万个。

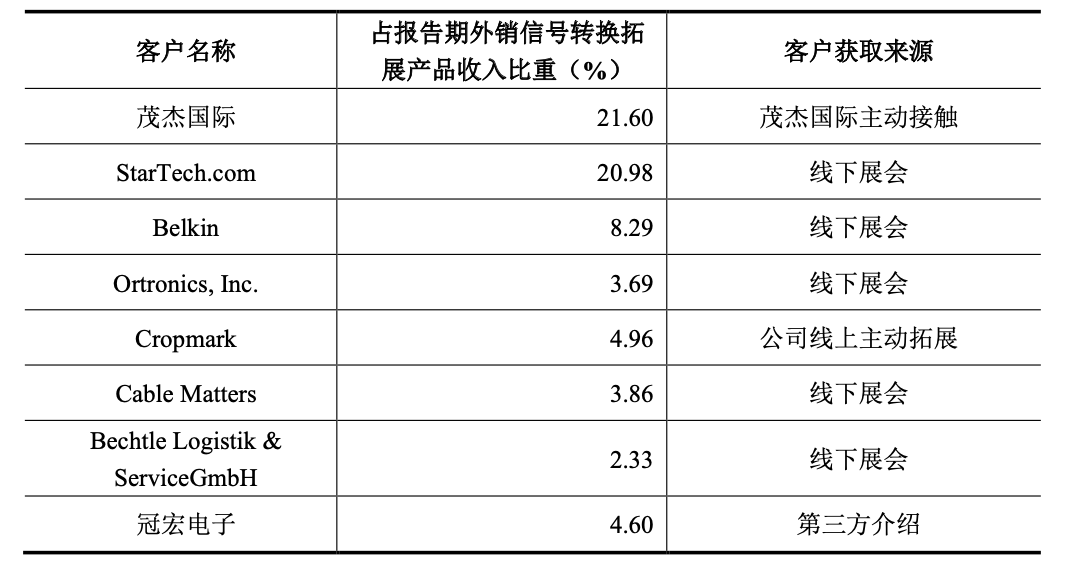

显盈重要客户

对于显盈来说,目前还非常依赖线下展会获得订单,这一比例接近40%。核心展会包括:CES国际消费类电子产品展览会、 CeBIT德国汉诺威消费电子、信息及通信博览会、香港环球资源消费电子展、 IFA柏林国际电子消费品展览会、Computex台北国际电脑展、GITEX迪 拜信息技术展。

也因为展会的精准,所以显盈完全不需要大量销售人员。

这也导致显盈客户比较集中,前五大客户占比61%,具体客户为:StarTech.com、绿联科技、茂杰国际、Cropmark、SANWA SUPPLY。

显盈科技存量客户与新开发客户

所以,显盈也需要每年开发新的大客户。比如 2018 年新增 Cropmark,2019 年新增茂杰国际、Belkin,2020 年新增大疆创新。

和大疆的合作上,主要向大疆创新销售模具及精密结构件产品,也就是无人机、手持云台和可编程教育机器人等产品塑壳、轮毂,2019年度、2020 年度贡献收入879.69万元、5454.59 万元。

除了大疆,显盈也在扩展电子烟模具和精密结构件。

现金流如何

对于偏制造的企业来说,绕不开的财务指标是存货多,现金流不是特别好。那么,在显盈身上呢?

从财报可以发现,2018年只净流入202万元,2019年和2020年净流入5587万元、7814万元。

之所以2018年这么少,是因为显盈通过增加收入,牺牲了存货和应收账款。这是制造业比较常见惯例,销售金额一增大,支付周期就会变长。

在应收账款中,显盈最近三年保持1亿元左右规模,去年更是接近1.5亿元。占总资产的40%左右。值得一提的是,账龄在六个月以内的应收账款占9成。

显盈的存货保持在3成左右,也就是8000万元规模。

在货币现金中,显盈正常情况下,每年有近6000万元的银行存款和库存现金。去年因为净利润大增,增加了约2000万元现金。

经过此次IPO募资,显盈又获得了6.4亿元资金,实际到手净额5.8亿元。比较好的保证新产能扩产和流动资金。

对于接下来的业绩释放,显盈在财报中列举了三点:一是 Type-C 接口快速普及导致输入、输出设备接口不匹配,接口转换需求快速增长;二是笔记本电脑轻薄化趋势带来的更多接口转换、拓展需求;三是对知名品牌商客户茂杰国际、Belkin 和大疆创新销售收入的快速增长。

综上所述,资本市场目前能给显盈的估值逻辑肯定还是按照卖货逻辑,还不会按照品牌逻辑估值。也就会导致两者估值差异会比较大。